こんにちは、MeGです!

新NISAがスタートしてから、早くも1年が経とうとしています。

従来のNISAが生まれ変わってもう1年。振り返ればあっという間でしたねー。

中には、

来年から本格的に新NISAを始めたいけど、続けられるか不安…

という方もいらっしゃるのではないでしょうか。

不安を駆り立てている原因のひとつとしては、おそらく今年の4月と8月に日本株を中心とした大きめの下落が起きた際に、

「新NISA“損切り”民が続出」

というニュースが巷を賑わせたこともあるのかなぁと思います。

実際、8月の暴落の際はS&P500投信から多くの資金が抜けたと言われています。

金融庁が出しているデータによると、ファンドを購入してから解約せずに継続保有している人の保有期間は、全ファンドの平均で2.9年。

2021年の金融庁による調査では2.5年だったので少しは伸びていますが、それでもかなり短い。

本来NISAは、長期運用による資産形成を目的としたもので、20年30年と持ち続けなければいけない訳で、損切りという概念はそもそも無いはずなのですが。

なぜ、多くの人は資産形成を続けることができないのか?

それはやはり、自分の意に反して短期間で売ってしまうからなんですね。

実際に暴落が来て怖くなって売ってしまった

急にお金が入り用になり目標達成前だけど売ってしまった

投資、とくに新NISAは、いかに早く多くの資金を入れられるかの“入金力”のゲームと言われていますが、SNSなどでこういう「売ってしまった」人を見かけるたび、いかに長期で持ち続けられるかの“忍耐力”のゲームという側面の方が強いような気がしてきます。

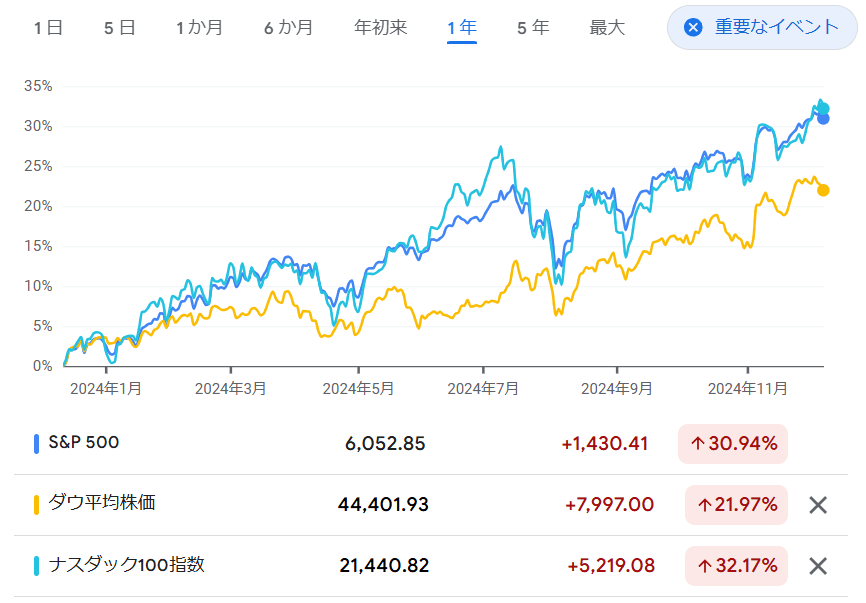

現に、S&P500もNASDAQ100もダウも、あんな激しい下落を経ても今では史上最高値を更新し、まだ上を目指そうとしていますよね。(日本株だけなかなか値が戻りませんが…)

(出典:Google Finance)

つまり、今年のあの大きな下落を耐えさえすれば今頃は高いリターンを手にしていた訳です。

一時の感情に流されて売却してはいけないということが分かりますよね。

そこで今回は、新NISAで長期の資産運用を行うにあたって、私自身が大切だと感じたポイントを7つ紹介します。

来年から新NISAを始める予定の方、あるいは、今年新NISAをやってみたけど運用が上手くいかなかった、という方のお役に少しでも立てれば幸いです。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]() にほんブログ村

にほんブログ村

“損切り民”にならないために~投資を長く続けるコツ~

1.投資の目的を明確にする

2.生活防衛資金を確保しておく

3.自身のリスク許容度に合った金額にする

4.長期で持つことのできる投資先を選ぶ

5.投資のモチベーションを保つための工夫をする

6.1,800万円の枠を埋めることにとらわれ過ぎない

7.投資について少しでも学ぶ

新NISAの口座開設方法や買付方法などは今や調べればいくらでも出てきますので、本記事ではそうした具体的な方法論というよりは、上に挙げたような資産運用を長期で行っていくための「考え方」や「コツ」についてまとめていきます。

投資の目的を明確にする

まず、何のために投資をするのかをはっきり決めておくことが重要です。子供の教育資金なのか、老後の資産形成なのか。はたまたその両方なのか。

そしてそのゴールまで何年運用できるのか、目標金額はいくらか、など。

「周りがやっているから何となく自分も始める」のではなく、自身の目的と目標をはっきりさせておくことで、目先の値動きに左右されない長期目線での運用ができます。

そしてその目的や目標、運用方針はパートナーがいればよく話し合い、共有しておきましょう。考え方がバラバラでは長期の資産形成はグンと難しくなります。

同じゴールに向かって協力しながら取り組むこと。これは私自身の経験からも、とても大切なことだと思っています。

生活防衛資金を確保しておく

投資は、当面の暮らしに困らない程度の生活防衛資金を別に確保してから始めましょう。

生活防衛資金は投資のメンタルを正常に保つ上でめちゃくちゃ大事です。

目安は最低でも2~3か月。できれば1年程度が望ましいです。

ただ、本来投資はできるだけ早く始めた方が良いので、機会損失を避けるためにも2~3か月の生活費が貯まったら、少額からであればスタートしてしまっても大丈夫です。

やる気の湧いたうちにまずは始めてみる、ということも大切。投資に慣れてきて、生活防衛資金も十分に確保できたら本格的に取り組みましょう!

自身のリスク許容度に合った金額にする

今年“損切り民”が続出してしまった原因の多くは、自身のリスク許容度を超えた投資をしていて、下落に耐えきれずに売ってしまった、ということだと思います。

リスク許容度は収入や貯蓄額などによって様々ですが、私自身は

「もし50%もの暴落が来ても絶えることができるか?」

というのを基準に投資金額を決めています。

また、そもそも、そこまでリスクを取ったり、投資金額を増やす必要があるのか?ということも冷静に考えておいた方がいいかもしれません。

目標金額と運用期間を踏まえ、そのゴールを達成するためにはいくら積み立てればいいのかについてあらかじめしっかりシミュレーションし、知っておくことで、無理な投資や過剰な投資を防げます。

将来の運用資産額の計算はもちろん、そこから〇年かけて取り崩す場合の取り崩し可能金額や、目標金額に向けて必要な積立金額などの計算が簡単にできます。操作画面もシンプルで使いやすいです。

みんかぶのシミュレーションサイトは最近見つけてよく使うようになったサイトです。取り崩しのシミュレーションも細かくしっかりできるので資産運用のイメージもしやすいかと。

私が一番よく利用しているシミュレーションサイトはこちら。取り崩しシミュレーションはできませんが、「利回り」と「積み立て金額」「運用年数」から将来の運用資産額が月単位で細かく出せるので、投資先の選定などに役立っています。千円単位から設定できるのもポイント。

長期で持つことのできる投資先を選ぶ

これは私自身も気をつけなければ…!と思っている大事なポイント。投資先を決めるにあたり、ついついその時の流行りものとかに手を出したくなるんですよね。

直近では半導体やAIなど。でもそうしたセクター投資や個別株投資って、バブルになっても突然終わったりするし、とくに半導体は景気後退の際には毎度大暴落を起こしています。

だから基本はS&P500やオール・カントリーなど、ずっと持っておける基本の「インデックス投資」が優先。トレンドを追い過ぎないことが大切です。

セクター投資や個別株は、投資に慣れてから、または資産形成が終わってからでも十分な気がします。

投資のモチベーションを保つための工夫をする

とは言え新NISAは数十年単位で運用する長丁場です。少しくらい楽しみがないと、とてもじゃないけど続けられません。

そのためにおすすめなのが「コア・サテライト投資」。

インデックス投資をメイン(=コア)に据えつつ、サテライト投資として個別株やトレンド、セクター投資を少額で楽しむ方法です。

コア:サテライトの比率については全体の5%や10%などマイルールを決めておくと良いです。

また、SCHDなどの高配当投信や、高配当ETFに投資して分配金をもらうのも、投資を続けるモチベーションになりますね。

1,800万円の枠を埋めることにとらわれ過ぎない

これはもうずっとずーっと気になっていることなんですが、Youtubeなどで、

「新NISAは1,800万円の枠を最速で埋める入金力のゲーム」

「1,800万埋めたら人生勝ち確」

など、新NISAの生涯投資枠1,800万円を埋めるべき、それも最短5年で、みたいな発信があまりにも多いんですよね。

だけど1,800万円って、そうそう万人が用意できる金額じゃない。

こうした配信が多くなることで、みんなそれを目指してるなら自分も、と無理して1,800万円を埋めようとする人や、「新NISAはお金持ちのするもの」と投資自体を諦めたりする人も出てくるんじゃないかと。

もちろん本当に余力があるなら別ですが、1800万円を目指したほうが良いのは、基本的に

●老後までの運用期間があまりとれない方

●FIREを目指す方

であって、運用期間が十分にとれる方なら、下記の通り少ない元本であっても大きな資産を築くことは可能です。

20年後の資産:2,063万円

30年後の資産:3,397万円

20年後の資産:1,238万円

30年後の資産:2,038万円

たとえば35歳から新NISAを始めれば、月3万の積立、元本720万円でも65歳までに2,000万円もの資産が作れます。

それだけあれば、プラス貯蓄&年金である程度安心した暮らしができそうですよね。

自分は将来いくらあれば十分なのか、というところから逆算して、自身に合った積立金額を決めることが大切です。

そうすることで不必要な投資を避け、今を楽しむために使えるお金が増やせるかもしれません。

“将来”だけでなく“今”も大切にしよう。何でもバランスが大事。

投資について少しでも学ぶ

“損切り民”の話題に戻しますが、今年の4月8月に起きた10%超の下落で狼狽売りしてしまったのは、新NISAから投資を始めた初心者の方が多かったと聞きます。

経験のある投資家にとってはそこまで大した下落では無かった、というのが正直なところ。(日本株はさすがに暴落だったけど)

それは、何より長期投資においては「下落は買い」であり、すぐに値も戻すから売るべきではない、というのが常識として身についていたからだと思います。

中には前後のファンダメンタルズや金利の動き、経済指標のスケジュールなどからある程度の下落を想定していた投資家もいたのではないでしょうか。

一方で投資の知識が無いと、これが一体何が原因の下落なのか、そしていつ終わるのかが分からず、慌てて売ってしまいます。

つまり「知識の差」が、「行動の差」に表れてしまうという訳です。

新NISAは最初に積立設定すればあとはほったらかしでOK!と言う人も多くいますが、自身のホールド力を上げるためにも、多少なりとも投資について勉強する必要はあるのかなぁと個人的に思います。

投資について学ぶにはYoutubeが手軽だし十分です。さっそく信頼できるYoutuberを見つけてチャンネル登録しましょう♪

まとめ&2025年の新NISAどうする?

今回は新NISAを狼狽売りしない&ホールド力を上げるために大切なことをご紹介してきました。

何にしても「無理な投資をしない」これに尽きます。

とくに今米国株はかなりな高値圏ですし、来年からトランプ大統領ということで、その発言や政策によって株価が激しく上下したりと、ボラティリティ(変動率)の高い相場になることが予想されます。

急落が来てもうろたえることのないよう、ある程度の知識を持って余裕資金での投資を心がけたいですね。

今回は以上となります。

最後までお読みくださり、ありがとうございました!

MeG

コメント