こんにちは、MeGです!

先日の9月の雇用統計では予想をはるかに上回り、アメリカの雇用の強さを再認識する結果となりましたね。

市場は一気にソフトランディング(いやまさかノーランディング?)な雰囲気に。

じゃあもう、10月に下落は来ないの…?(涙)

と、調整待ちの自分としては押し目無しはちょっぴり切ないですが、株価がこのまま上昇するならそれはそれで喜ばしいことなので、今後も積立はしっかり行っていきたいと思います!

そして、もし本当にアメリカがソフトランディングを達成することになれば、今年の暮れから少なくとも2025年中まで、株式市場はかなりな上昇相場になると予想されています(もちろん先の事はハッキリとは分かりませんが)。

となると、新NISAを検討中の方は、この上昇相場が本格化する前、なるべく早いうちに始めるのが吉かと。

そもそも投資というのは思い立った時に、できるだけ早く始めた方が良いとされていますしね。

という訳で?今回のテーマは、「新NISAをさっさと始めて老後に備えよう!」です。

近頃は社会保険の改悪などもあり、将来年金が本当にもらえるのか、不安視する声が多く上がっています。

では、私たちは何をすれば良いのか。それは、

ということ。これをリアルに考えないといけないフェーズに入ってきました。

新NISA制度を国が整備したのも、「これからは自分で備えてね」というメッセージ。この政府からのメッセージを無視して何もしないでいると、将来本当に詰むことになるかもしれません。

そこで今回は、新NISAでの「じぶん年金」の作り方について、年代別にシミュレーションしていきます。

投資で資産を増やすことを具体的にイメージすることで、将来を半ば諦めていた人も「何だ、意外とイケるかも!」と新NISAでの資産形成に前向きになっていただけたら幸いです。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]()

老後資金は「夫婦で4,000万円」あれば安泰な理由

将来の夫婦の生活費は「月15万円不足する」と想定しておこう

まず、老後の夫婦二人暮らしに必要な生活費を考えてみます。

統計局が2023年に発表した「家計調査年報」によると、老後(65歳以上)の生活費の平均は、夫婦二人暮らしで28万2,496円。多少インフレすることを考慮し、おおよそ月30万円は最低限みておきたいところ。

また年金についてですが、夫:会社員、妻:専業主婦のケースで、2024年現在の夫婦合わせた平均受取額は約20万円。

ただし、これは2024年の所得代替率=61.2%で計算したもので、今後この所得代替率が政府の定める下限50%まで下がってくる可能性が高いことを考えると、将来の年金額の平均は夫婦で15万円弱ほどになるリスクがあります。

つまり、生活費30万円に対し、毎月15万円も不足してしまう計算に。

これを現金貯蓄だけで用意しようと思うと、65歳から100歳まで生きることを想定した場合、(15万円×12か月)×35年=6,300万円という目玉が飛び出そうな金額になってしまいます。

これは、心が折れますな…。

「新NISA」を活用して、運用しながら取り崩す場合は4,000万円でOK

65歳までに6,300万円もの大金を用意するのは正直かなり難しい。

ですが、「新NISA」で投資信託を保有していれば、資産を運用しながら取り崩すことができるので、準備する資金はもっと少なくて済みます。

仮に70歳から年金を受け取るとして、

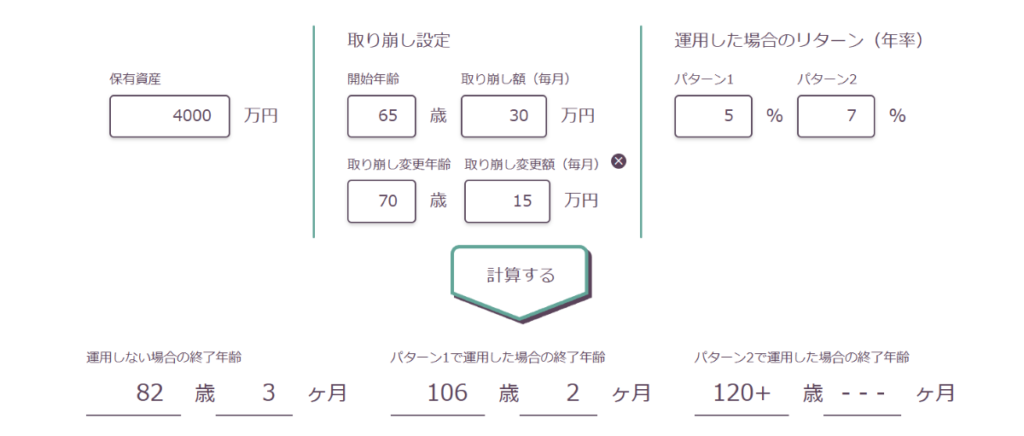

このケースで、利回り5% or 7%の2パターンを想定した場合、以下のようになります。

(野村アセットマネジメントより)

つまり、65歳から4,000万円の投資信託の取り崩しであれば、利回り5%での運用で資産はなんと106歳まで持つイメージ。7%で運用できれば、資産は永久に枯渇しないという結果になりました。

人生100年時代もこれなら安心。

もちろん受け取れる年金額は、ご夫婦それぞれの現役時代の勤務形態や勤続年数にもよって異なるので、自分たちのケースだといくら生活費が必要でいくら不足するのか、ぜひ試算してイメージしてみてくださいね。

今回は65歳でリタイアする想定ですが、70歳や75歳になっても元気なうちはまだまだ働くよ!という方は、もっと少ない準備金で良いかもしれません。

また運用に関しても、資産はいつもきれいに定率で上がっていく訳では無いので、時期によってはそこまでもたないケースもあるでしょうし、逆に想定より資産が増えるケースだってあると思います。

本当にいろいろなケースが考えられますが、目安としてひとまず「新NISAで4,000万円」を用意することができれば、どんなケースでもまぁ何とかなりそうな感じはあります。

【年代別】65歳までに夫婦2人で約4,000万円の「じぶん年金」を作る方法

という訳で今回のシミュレーションは、新NISAを使って「65歳時点で夫婦2人分約4,000万円を作る」という想定でやってみたいと思います。

簡単そうに言ってるけど、4,000万円なんて大金無理じゃね?

という声が上がって来そうですが、“投資の力”を利用すれば、意外とどの年代の方でも達成できる可能性が高いです。

具体的に【年代別】で考えてみましょう。

20代

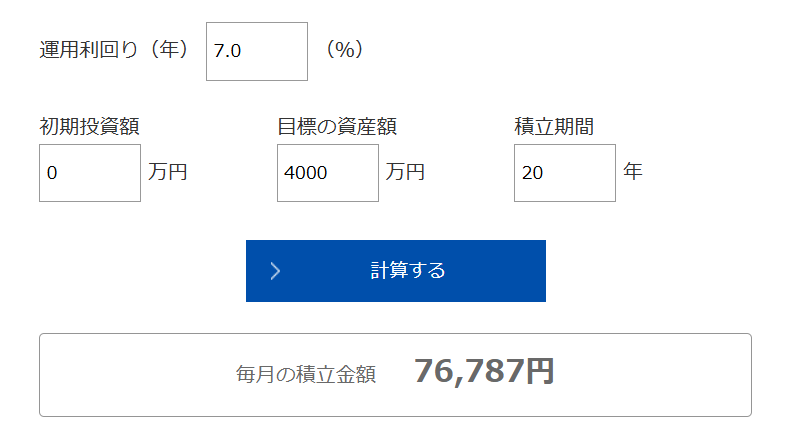

自分も愛用しているアセットマネジメントOneさんの「資産運用かんたんシミュレーション」というサイトをお借りしてシミュレーションしていきます。

利回りについては、全世界にまるっと投資する人気の「オール・カントリー(通称:オルカン)」の過去30年の年率平均リターン7%で計算してみます。(5%でも良いんですが一応前向きに)

で、20代からの資産形成はというと…正直めっちゃ楽。

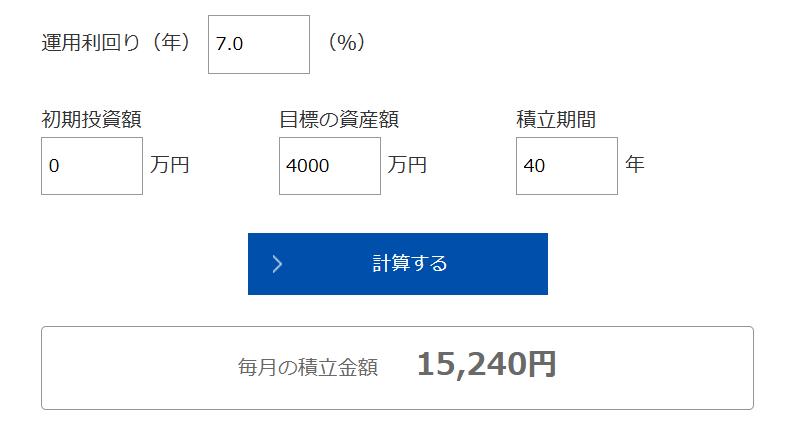

例えば20代の真ん中の25歳を想定した場合、4,000万円を用意しておきたい65歳までは「40年間」という十分すぎる運用期間が取れるため、

何ということでしょう…!ひと月たったの15,000円で、目標金額の4,000万円に到達します。

つまり、ちょっと早いけど25歳で結婚して夫婦ですぐに積立を始めれば、老後は安泰ということに(独身時代からそれぞれで始めておくと尚良し)。

結婚後は子供も産まれる可能性が高いですし、いずれはマイホームを…という目標ができたりもするでしょう。その場合は積立金額を頑張って増やしていくことで、子育て資金やマイホーム資金なども新NISAである程度はカバーしていけそうな感じです。

20代からの資産形成はマジで夢ありますね。いいなぁ。

30代

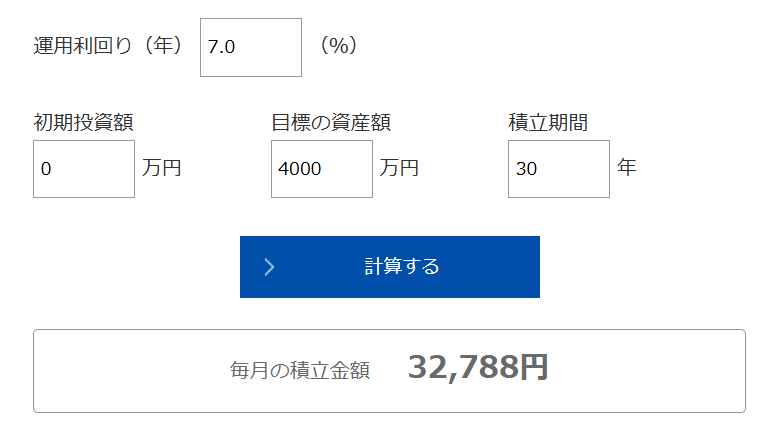

30代であっても、65歳まではまだまだ時間的に余裕があります。ここでも真ん中の35歳、積立期間は30年あるとして計算してみます。

月に約30,000円ちょっとの積立でOKという結果になりました。もちろん、30歳に近ければもっと少ない金額でも大丈夫ですし、逆に39歳とか40歳に近いスタートならもう少し投資金額を増やす必要がありますね。

40代

40代は、たとえば45歳から「20年」の投資期間があるケースで見ていきます。

40代からは、資産形成の難易度がやや上がってきます。必要な投資金額が大きくなるだけでなく、子どもが大きくなり教育費の負担が増えたりして、給与から投資に回せる割合がどうしても少なくなってくるからです。

そのため40代からの資産形成は、世帯収入がよほど良くない限り、家計の見直しや副業などで投資金額を頑張って「捻出」する必要が出てきます。(自分がまさにこの年代。頑張ってますよ…)

少し大変かもしれませんが、うまく捻出ができれば、65歳まで4,000万円は十分手の届く数字だと思います!

50代

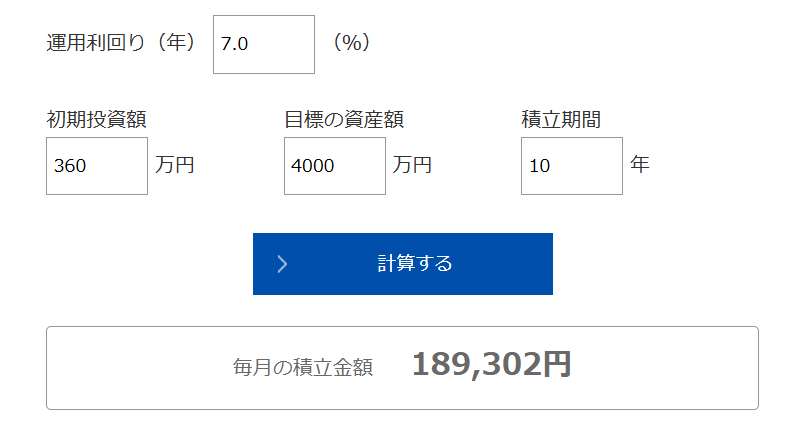

50代からの資産形成は、投資期間があまり取れないため通常の積立では間に合わない可能性があります。そのため少し工夫がいるかもしれません。

ひとつは、預貯金が多少あれば、最初にある程度まとまった金額の投資信託を一括購入してから積み立てていく方法です。なるべく多くの資金を初期投資しておくことで、必要な投資元本もいくらか少なく済みます。

たとえばある年に約360万円を一括投資して、翌年の1月から積立していくと仮定すると、こんな感じに。

50代で4,000万円を一から作るのはさすがにキビシイ~。

そもそも今50代の方であれば、まだ年金の改悪が進んでいない可能性も高く、65歳時点で4,000万円はいらないかもしれませんね。そうなると、もう少し現実的な、少ない金額の積立で良さそうです。

もうひとつ、通常のインデックスだけでなく、配当金がもらえる高配当系の投信に資金を入れるという方法も。

楽天証券をお使いなら、先日新規設定されすでに大人気の「楽天SCHD」なんかだと、最初から高利回り、かつ増配と株価の成長が見込めるのでおすすめです。

50代のうちに買い集めておけば、65歳時点でかなりの含み益&配当になっているはず。

いずれにしても、投資期間があまり取れない50代の方は、リスクを取り過ぎず無理のない方法で資産を増やしていくのが良さそうです。

具体的には何を買っていけばいい?

お伝えしているように、資産形成を目的とした投資であれば、複利効果を最大限得ることのできる「投資信託」がやはり最適。

投資自体を楽しみたい!という方はもちろんETFや個別株も買っていいとは思いますが、それはほんの一部に留めておくべき。効率&簡単という意味では投資信託をメインにした方が圧倒的に有利です。

いざ老後を迎えた際も、「〇%取り崩す」といった出口戦略も立てやすいですしね。

具体的には、

ををコアに据えて積み立てていくのが間違いなさそう。

あと、なるべく1本~2本の投資信託に留めておいた方が、いざ老後を迎えてからも管理がしやすいと思います。

私は今いろいろ買い過ぎてPFがごちゃごちゃしてるので、徐々にシンプルにしていきたいな。

まとめ

年代別のシミュレーションで分かったことは、やはり資産形成はなるべく若いうちから始めた方が楽だということ。

4,000万円に到達するまでの投資元本を計算してみても、

【30代】 11,803,680円

【40代】 18,428,880円

【50代】 22,716,600円

※40代、50代は新NISAの生涯投資枠1,800万円を超えた分は特定口座で運用する必要がある

と、このように20代が圧倒的に少ない資金で目標達成できることが分かります。

700万円ちょっとの資金で4,000万円が作れるのは驚きですね。時間を味方にした「複利運用のスゴさ」を思い知ります。

老後のことは、若い時はなかなかイメージしにくいかもしれません。ですが新NISAで資産形成していくことで、結婚や子育て、マイホームなど、様々なシーンできっと役に立つと思います。

将来後悔することのないよう、金融リテラシーを高めて、一日でも早く資産形成を進めていきましょう!

今回は以上になります。

最後までお読みいただき、ありがとうございました。

MeG

コメント