こんにちは、MeGです!

ナスダック100指数がとうとう調整局面入りしてしまいましたね。涙

(引用元:Bloomberg)

株価の値上がりが続いたあと、上がり過ぎた株価を調整するように値下がりする局面のこと。具体的には52週間の最高値から10%超の下落をした際に「調整局面入りした」と言われます。

調整局面入りしたとは言え、ナスダック100指数の日足チャートを見る限り、3月7日は200日移動平均線を一度はっきりと割り込んだものの、引け間際には大きな下ひげ陽線を付けて戻しているので、いったんは下げ止まったように見えます。

(引用元:Trading View)

しかし、12日にはこれまた重要なインフレ指標であるCPI(消費者物価指数)が控えています。

結果次第(インフレ再燃)では一気にまた下値を掘る展開も。

万が一200MAを割り込んだら、次は昨年9月に付けた下値「18,329」付近までの下落の可能性。

考えたくはないですが…。

このような予断を許さない下落相場の中、私たち長期投資家はどのように立ち回るのが正解なのでしょうか。

「悲観は買い」とは言うけれど…。

どういう基準で、どれくらい買い増せば良いの?

このように、下げ相場で何を頼りに買い増しの判断をすべきか分からない、という方もきっと多いと思います。

どこが底かなんてプロの投資家でも分からないんだから、そりゃ当然です。

そこで今回は、投資における「マイルール」の重要性と、その決め方のコツについて、私自身の例も挙げながら解説していきます。

この「マイルール」を実践することで、本来長期投資においては“チャンス”となる調整局面で上手く立ち回ることができますので、よければ参考にしてください。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]()

長期投資は常に8割くらいの力が◎。“現金ポジション”の重要性

「キャッシュ・イズ・キング」という言葉があります。

これは投資の世界では、いざ暴落などの下げ相場が来た時に、現金が無かったら絶好の買い場を逃してしまう。よって「現金が最強!」という意味です。

もちろん、下げた時には必ず買い増しをしないといけないという訳ではありません。

ですが、買い増さないにしても、ある程度の待機資金(生活防衛資金とは別に)を保有しておくことで一定の安心感が得られ、慌てて損切りしたりすることなく積立を続けることができるんじゃないかと思います。

この“余力がある”って、実は大きい。

SNSを見ていても、ある銘柄に多額を一括投資した人がのちに含み損を抱え苦しんだり、損切りしたりしているのを本当によく見かけます。

そういった人たちはやはり、リスクを取り過ぎている感がありますね。

何なら「余剰資金ができ次第、相場を気にせずひたすら入金せよ!」という思考も私はちょっと危険だと思っています。

もちろん長期的に見れば右肩上がりなのかもしれませんが、短期的に大きな含み損を抱えてしまい、人によっては耐えられなくなる可能性があるからです。

“全力投資”は危ない。常に8割くらいの力で余力を残しておくくらいがメンタルの面からもちょうどいいんです。

と言いながら、私自身もついパンパンに投資してしまう癖があるので気をつけないとなぁ、と。

とくに最近は景気後退懸念も浮上してきているので、意識して現金比率を高めておきたい局面ですね。

投資における「マイルール」を決めよう

さて、このようにある程度の現金余力がある前提で、下落相場を上手く使って資産を増やす方法として「買い増し(追加投資)」があります。

ですが、基準があいまいだと、買い増しに躊躇してしまったり、買ってからさらに下がってしまった時に後悔してしまったり…ということが起こります。

そこで重要なのが「マイルール」を決めておくことです。

マイルールの具体的な決めかた

マイルールを決めておけば、いざという時に判断に迷わなくて本当にラクです。

ぶっちゃけどんなルールでもOK。

「買い増しはしない、ひたすら積み立てを続ける」のも立派なマイルールです。

ここでは、買い増しにおけるマイルールの設定のしかたを考えてみます。

下落時に買い増す銘柄、買い増さない銘柄を決めておく

現在はNISAを中心に、複数の銘柄へ投資している方も多いと思います。

その中でまず、下落したら買い増す銘柄と、買い増さない銘柄を決めておきます。

もちろんすべて買い増す!でもいいですし、一部の銘柄に絞ってもいいです。

個別株においては、塩漬けを避けるために〇%下落したら損切りなどのルールも必要かもしれませんね。NISAであってもルールに沿って切る時は切りましょう。

ちなみに、以下は私の現在の新NISAの積立内容です。

赤線が、私が下落時に買い増すと決めている3銘柄。これプラス、特定口座で買っている「レバナス」もしばらくの間は対象にしています。

買い増しするのは、以下の理由から。

●楽天SCHD…より多く口数を買い集め、平均取得単価も下げたいため

●ナスダック100・FANG+・レバナス

…ハイテクは下落幅も大きいが、回復した時の爆発力も凄く、安くなった時の買い増しが効果的と考えるため

私自身、投資資金がそんなに多くないので、このように買い増す銘柄を絞って下落時は動くようにしています。

判断の基準にする指数を決める

次に、判断するための基準となる指数も決めておきます。

S&P500に投資しているならもちろんS&P500指数でOK。

複数の銘柄に投資している場合はそれぞれのベンチマークを確認するのも大変なので(もちろんできる人はその方が良いかも)、どれか一つ代表的な指数に絞っておくと判断しやすいです。

私の場合、ナスダック100の先物を普段から観察しているので、その価格推移を参考に対象の銘柄を買い増しするかどうか決めています。

買い増す金額を決める

最後に、買い増す際の具体的なルールについてです。

たとえば〇%下落したら〇〇円買い増す、といったもの。

これは、自分の投資余力や取れるリスクによってかなり違ってくるので、しっかり考えておきましょう。

たとえば私の場合は、以下のようなマイルールにしています。

●-5%超の下落

…積み立て金額の半額程度をポイント投資

●-10%超の下落

…積み立て金額と同程度の金額を現金(待機資金)で買い増し

●-15%超の暴落

…相場を見ながら現金(待機資金)で“積極的に”買い出動

私は投資に楽天ポイントも活用しているので、少々の下落時はその時保有しているポイントを使って打診買いをし、10%程度の下げになったら待機資金を使って本格的な買い増しすることにしています。

私のマイルールはその時の収入や家計状況にもよるので、毎年見直しはしていますがいつも大体こんな感じ。

どんなに良い相場でも10%程度の下落は年に1~2回起こるので、その時に枯渇していない程度の資金を保つよう気を付けています。

そして買い増しをする際は、余計な感情は捨てて、決めたマイルールに沿って機械的に行うことが何よりも大切。

マイルールを決めると、待機資金がいくらくらい必要なのかも分かってくるので、投資プランがより立てやすいです。

為替もちょっとは気にしておこう

外国株式に投資している場合は、為替(ドル円)の影響も受けるので、

今は円安なのか円高なのか

今後どちらの方に動くのか

について大体の見通しを立てておくとなお良いです。

長期でみれば為替の影響は限定的かもしれません。ですが、私自身は短期的にでもなるべく含み損を避けたいし良いところで買い増ししたい、という考えなので、ドル円の動向は気にするようにしています。

たとえば今後円高から円安に進む局面であれば、下落時は積極的に買い向かいますし、逆に円安→円高方向に進む場合は、下落時の買い増しはやや控えめにしたり…といった調整をします。(何となくの程度ですが)

特に「投資信託」はベンチマークとなる株価指数の動きに加え、為替も加味した上で基準価格が決まる仕組み。

単純に指数だけを見ていると、本当に良いところで拾えていない可能性があるんですよね(円高のせいで後から買った方が安かった…といった後悔が起こり得る)。

そこまではちょっと気が回らないわ…という方も、為替の“方向感”だけは何となくつかんでおくと便利かなと思います。

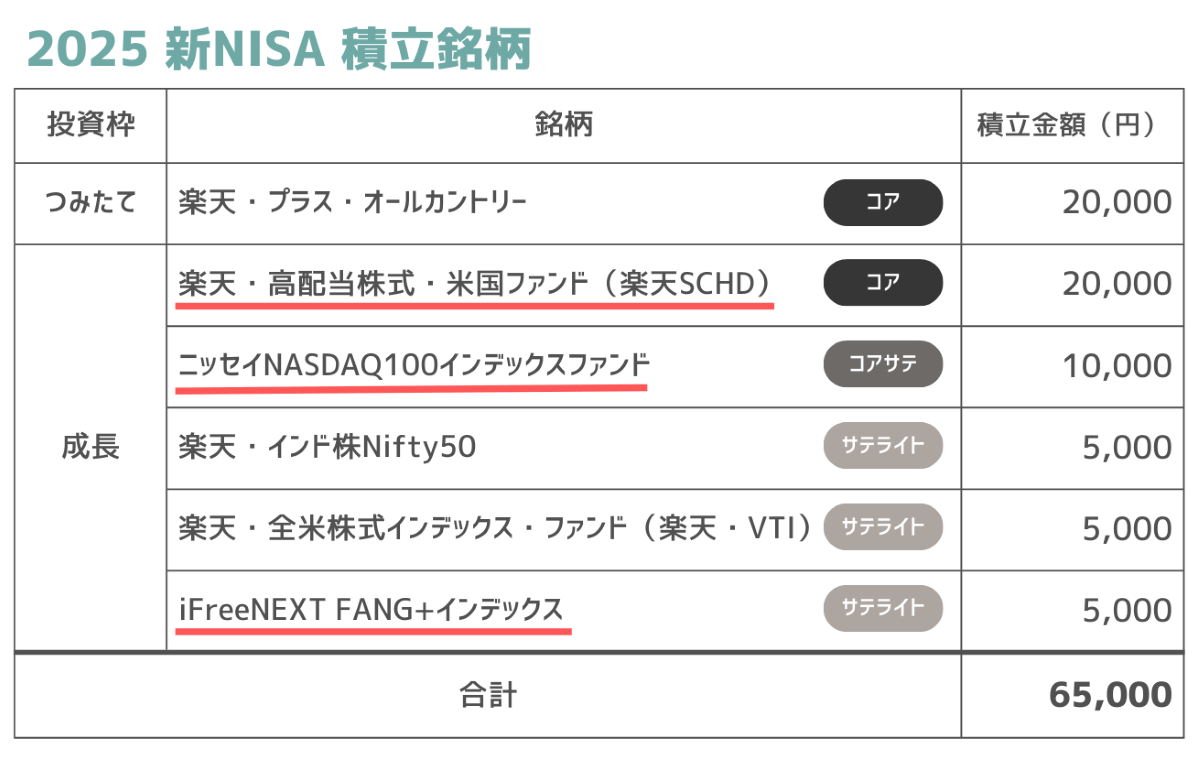

今後のドル円はどこまで下がる?

ちなみに、今後のドル円について。

現在はトランプ大統領の関税政策による景気後退懸念と、日本の利上げ見通しにより、日米の金利差が急速に縮まり“円高”方向に進んでいる状況。

トランプ大統領は基本的にドル安にしたい(貿易を有利に進めたい・利下げもしたい)人なので、今後も円高ドル安トレンドが進行するとみています。

では、ドル円はどこまで下がるのか、という点。

為替の予測はとてもとても難しいものですが、FXを3年ほどかじった自身の経験から「ドルインデックス」が参考になるのでは?と思っていて。

このように、直近ではドルインデックスが100.7付近(青線)にタッチしたところで跳ね返されているのが分かりますね。

なので、今回も遅かれ早かれ、この100.7付近を目指してドル指数が下がってくると考えられます。

その時の具体的なドル円の価格については、日本の利上げ状況にもよるので何とも言えませんが、ドル円チャートの形状的に少なくとも140円付近まではいくかと。

ちなみに直近でドル指数が100.7をタッチしたとき(2024年9月)の為替は1ドル=140円でした。

つまり、まだまだ円高になるということ。

景気後退懸念もあることですし、今後もしかすると「株安・円高」という今よりさらに良い買い場が来る可能性があるので、その時に追加投資ができるように投資余力はある程度残しておきたいところですね。

あくまで個人的な見解なので参考程度に…投資は自己責任でお願いします!

まとめ

今回記事を書いていてあらためて感じたのは、やはり投資は資金管理がすべてだということ。

自分なりの相場観を持ち(ただ決めつけ過ぎはよくない)、中~長期の投資プランとゴールをきちんと決めた上で、感情に流されず淡々と、システマチックに行うことが大切なんですよね。

マイルールに沿って投資をすれば下落局面なんて全然怖くない。むしろ、資産を増やす大きな味方になってくれるはずです。

今後も大きな下落がたびたび私たちを襲ってくると思いますが、“余力”という武器で堂々と迎え撃ちましょ~!

今回は以上となります。

最後までお読みくださり、ありがとうございました。

MeG

コメント