こんにちは、MeGです!

政府が“高齢者向け”と“未成年者向け”の2つのNISA拡充案を出してきましたね~。

まず高齢者向けの「プラチナNISA」は、リスクの高い毎分配型の投資信託を推している時点で論外。

一方「こどもNISA」に対しては一部歓迎の声も上がっているようですが、個人的にはどっちのNISAも、どうもきな臭い。

そもそもジュニアNISAが廃止になった理由の一つに、新NISA制度のスタートがある訳で。

「枠を1800万円に拡大するから、教育資金もこれで十分でしょ」と打ち切ったものをなぜ今になってまた復活させようとしているのか?ということなんですよね。

「プラチナNISA」に関しては、タンス預金を政府が回収しようとしているとか、相続税狙いだとかいろいろ言われていてすでに懐疑的な目で見ている人が多い様子(私もまったく同感)。

一方の「こどもNISA」ですが、こちらも贈与に関する認識のミスや勘違いを狙ってあわよくば贈与税を取ってやろう、という雰囲気をなーんか感じるんですよね…。

そこで今回は、現行のNISAだけでも教育資金は十分作れるよ!ということと、

より安定運用が求められる教育資金形成にはどんな投資商品が向いているのか?について考えてみたいと思います。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]()

そもそも子どもの教育資金っていくら必要?

教育資金で一番お金がかかるのは、やはり大学の4年間ですよね。

どの家庭も、教育資金と言うと大学の入学金&4年間の学費分を想定し、子供が産まれた時から学資保険などで積立を開始するご家庭がほとんどのはず。

では大体いくらくらいを目安に教育資金を作れば良いのでしょうか。

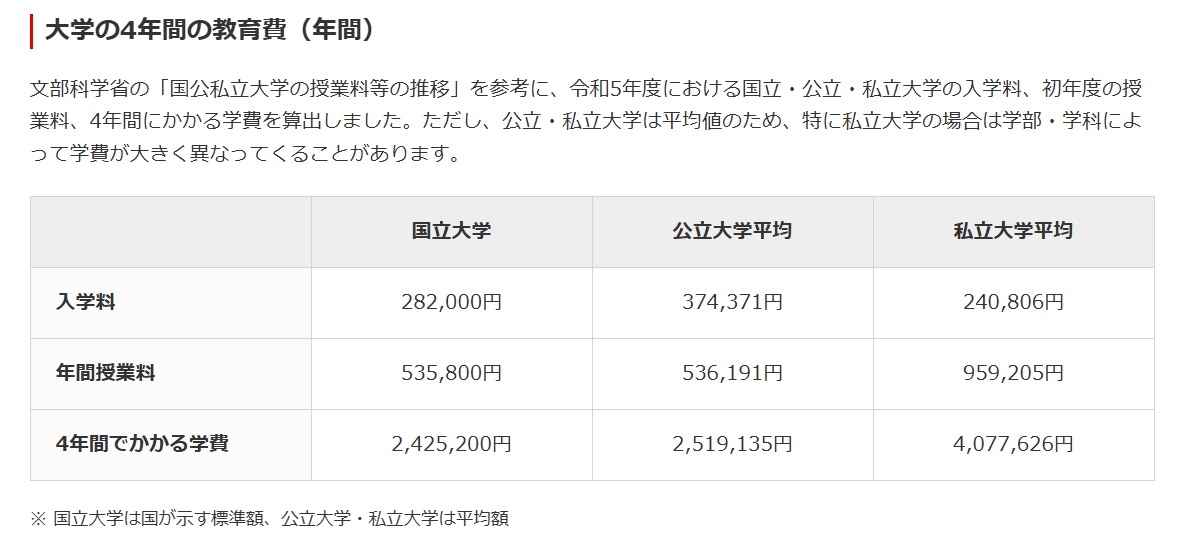

(三菱UFJ銀行HPより)

大学4年間にかかる学費の総額は大体このくらいなんだそう。

上記の表では私立大学の4年間の総額は約407万円ですが、これはおそらく文系の学部の場合で、理系学部だと平均で大体551万円くらいはかかるようです。

なので学費に関しては、私立大学理系学部の551万円をみておきたいところ。(高いなぁ…)

しかし、この学費以外にも想定しておかなければならない費用というのがあります。

大学から一人暮らしをすることになった場合の「仕送り費」です。

親からすれば、家から通える距離の大学や専門学校に通ってもらえれば費用的にも助かるし、何より身近で子どもを見守ることができるので安心です。

しかしなかなかそう都合良くはいかないもの。

子どもが大学入学と同時に家を出て一人暮らしをする可能性は十分あるとみて、ある程度の仕送りをする準備もしておく必要があります。

そして年々加速する物価高の影響もあってか、親から子への仕送り費も増加傾向なのだそう。

全国大学生活協同組合連合会が行った「第60回学生生活実態調査」によると、2024年の仕送りの平均は約7万2000円。

これを4年間続けた場合、(7万2000円×12か月)×4年=345万6000円にも…!

もちろん、大学が郊外なのか都心なのかなどによってかなり差のでるところではありますが、ある程度は本人にアルバイトで頑張ってもらうとしても、これくらいの援助が必要になることは想定しておくべきかもしれません。

つまり、大学の受験にかかる費用や引っ越し費用など細かな部分を省いても、学費(約551万)と仕送り費(約345万)を合わせてざっくり約900万円を目標に教育資金は捻出したいところ。

もちろん、うちは自宅から通える範囲しか考えてないから仕送り費はいらないな、とか、逆に海外留学にも行かせてあげられるくらい準備しておきたい!とか、教育方針によって本当にさまざまだと思うので、必要な額をご家庭ごとにシミュレーションしてみてくださいね。

S&P500やオルカンは危険?教育資金づくりに向いた“手堅く増やせる”投信とは

子どもの教育資金形成をするにあたって大切なのは、より手堅く、安定的に運用するということ。

そのためにはなるべくリスクを抑えた投資商品を選ぶことが重要です。

とは言え、すべて債券などにしてしまうのは非効率的ですし、一方で新NISAの積立ランキングで常に上位のS&P500やオルカンなどは、最長でも18年くらいで結果を出さないといけない教育資金形成にとって実はリスクが高い商品。

いざ使う直前になって今回のようなマイナス20%超えの暴落が起きてしまうと、取り返しがつかなくなってしまうからです。

そこで、投資初心者の方にもおすすめできるのは、いわゆる“バランス型”と言われるファンドです。

これ1本で国内外の株や債券などへ分散投資!「バランス型ファンド」って?

バランス型ファンドとは、一つの投資対象だけではなく複数の資産にバランスよく投資する投資信託のこと。

株と債券を組み合わせたもの、さらに不動産やコモディティといった資産を組み入れるものなど、さまざまなタイプがあります。

「卵を一つのカゴに盛るな」という格言が示すように、資産運用の世界では複数の資産に分散投資するのが鉄則。

とは言え、自分自身で株や債券などの投資先を選定して、ポートフォリオの比率まで決めるのは難しいし大変ですよね。

バランス型ファンドであれば、「株式と債券」「国内資産と海外資産」など、値動きの異なる複数の投資対象への分散投資がこれ1本で叶います。

リバランス(比率を整えること)もファンド内で自動で行ってくれるので、リスクを抑えた安定的な運用が可能に。

リターンはS&P500やオルカンに劣るけど比較的安全に積立できる(もちろん投資だから100%安心とは言えないけれど)。

今回の暴落局面で「いや新NISAムリ!」ってなった人にもおすすめ

おすすめのバランス型ファンド3選

バランス型ファンドにはいろいろありますが、中には信託報酬(運用にかかる手数料)が高いものもあるので注意です。

そこで、個人的にこれなら自分も積み立てたいな、と思ったファンド3つをご紹介します。

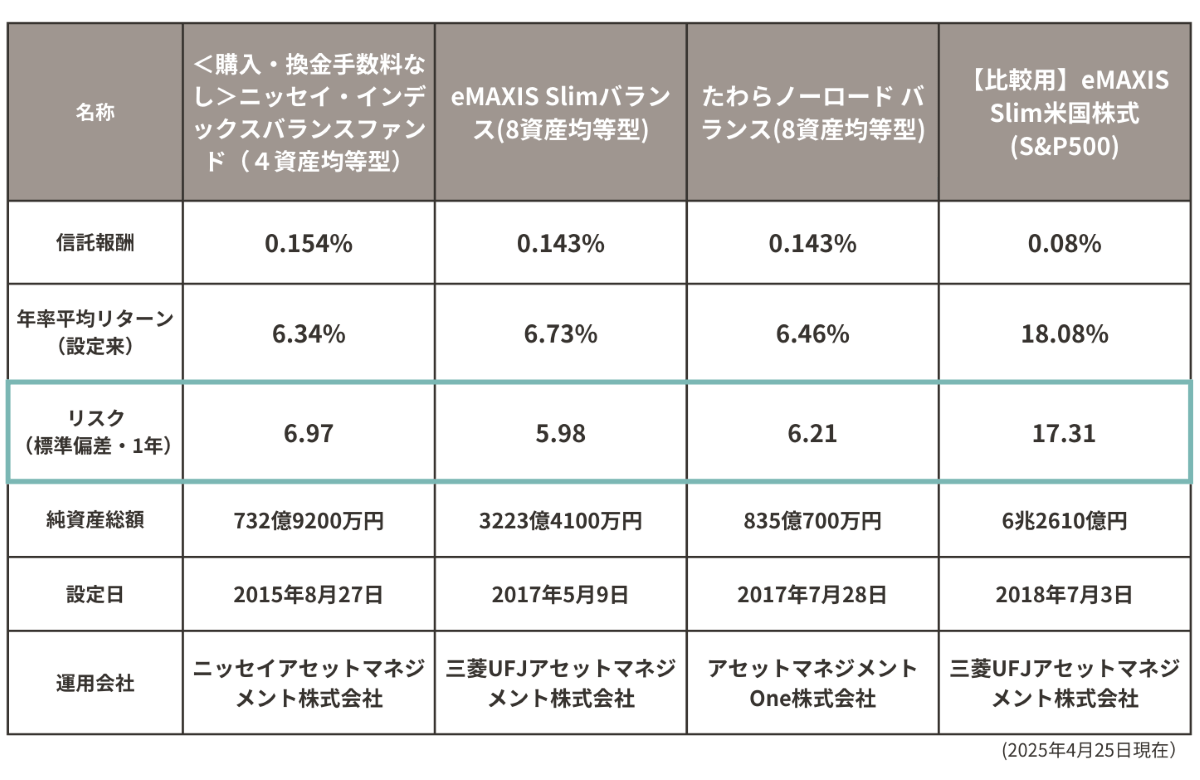

1.<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

2.eMAXIS Slimバランス(8資産均等型)

3.たわらノーロード バランス(8資産均等型)

どれも信託報酬が低く、純資産総額もしっかりあるため償還リスクも少なく、長期積立に向いているバランスファンドです。

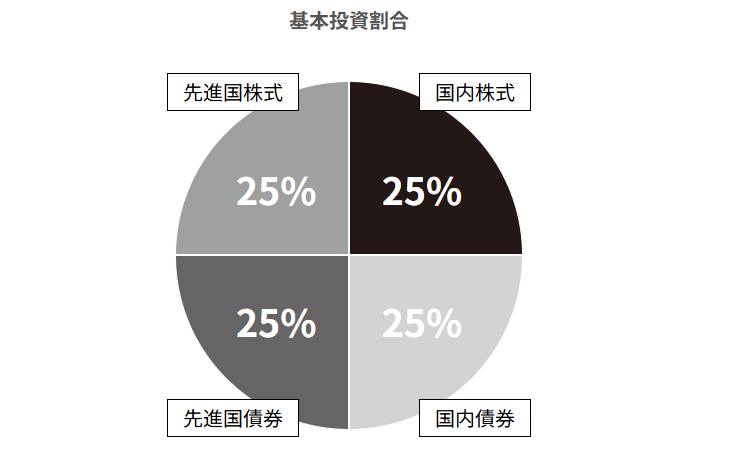

ニッセイの「4資産均等型」は、①国内株式②国内債券③先進国株式④先進国債券の4つの資産にそれぞれ25%ずつ均等に投資をするというもの。

(引用元:ニッセイアセットマネジメント)

これは、日本の公的年金積立金を管理・運用するGPIF(年金積立金管理運用独立行政法人)と同じポートフォリオ。

巨額の年金を安定的に運用しているGPIFと同じ運用手法と聞くと、安心して積み立てられそうですね。

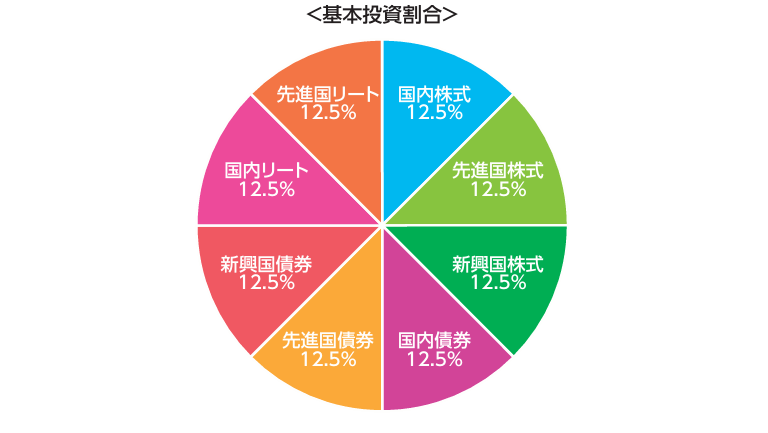

そして、eMAXISとたわらの「8資産均等型」はともに、

①国内株式②先進国株式③新興国株式④国内債券⑤先進国債券⑥新興国債券⑦国内REIT⑧先進国REIT(REIT=不動産)

の8つの資産に均等に投資するもの。

(引用元:三菱UFJアセットマネジメント)

4資産均等型よりもさらに地域分散、そして資産分散が効いています。

以下は、ここで挙げた3つのファンドと、S&P500を比較した表です。

バランス型ファンドの年率リターンは6%ちょっとと、言うまでもなくS&P500には遠く及びません。

しかし注目すべきは、“リスク”の低さ。

S&P500の17.31に対し、バランス型ファンドの方は6.0前後と、何と半分以下のリスクに抑えられています。

ここで言う“リスク”とは、下落の危険度ではなく、上下の値動きの幅を示します。

つまりリスクが低い商品は、それだけ相場の変動の影響を受けにくく、安定したマイルドな動きになるということ。

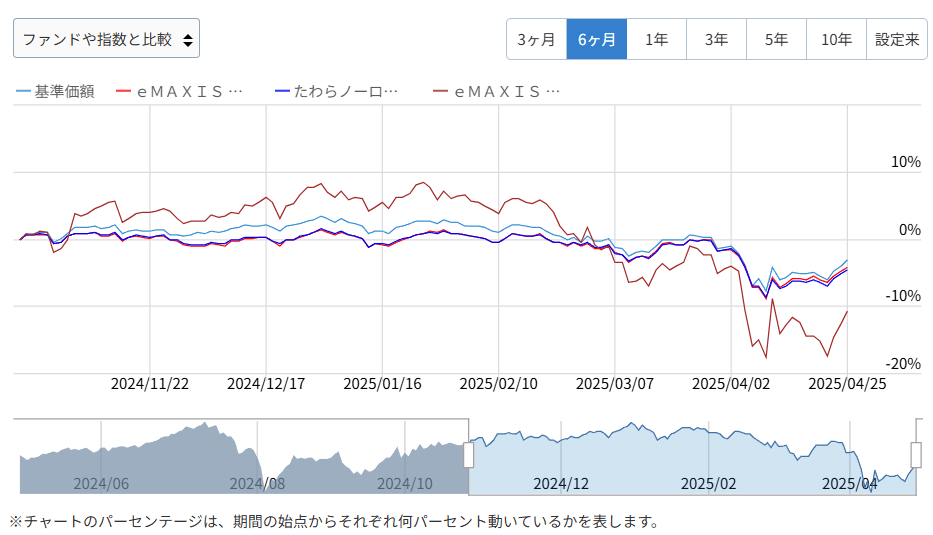

直近の6か月のチャートを比較してみると一目瞭然です。

(引用元:MINKABU)

とくに3月以降の相場で、大きく上下に振れながら下落するS&P500に対し、バランス型ファンドは多少の下落はあるものの、圧倒的に値動きが小さく安定的に推移しているのが分かりますね。

この“暴落耐性”こそが、バランス型ファンドの最大の魅力。

最大でも15年程度で結果を出さなければならない、言わば“失敗できない”教育資金形成には、リターンの最大化を狙うよりもこうした暴落耐性のあるファンドで安定運用することが何より重要なんじゃないかなぁ、と思います。

新NISAだけで教育資金も老後資金も両方作れる!

ここで、話を最初に戻します。

今回新たに「こどもNISA」を創設する案が出てきたということは、子どもの教育資金を形成するのに、新NISAの枠だけでは足りないのか?という点ですが、結論から言うと足ります、十分すぎるほどに。

そもそも夫婦2人の場合新NISAの非課税枠だけでも1,800万円×2人=3,600万円ありますからね。

万が一シングルのご家庭だったとしても、1,800万円の投資枠があれば、子どもの教育資金はおろか自身の老後資金までしっかりつくることができます。

ちょっとシミュレーションしてみますね。

夫婦(30歳~35歳くらい)+子ども2人、たとえば1歳と0歳の年子だとしましょう。

新NISAを利用して、子ども2人の教育資金(1,800万円)と夫婦2人の老後資金(4,500万円)をつくります。

ファンド:8資産均等型バランスファンド

投資枠:新NISAつみたて

積立金額(月額):5万6000円

年利6%(過去実績)で16年運用した場合

投資元本:1075万2000円

↓

資産総額:1807万858円(評価損益:+731万8858円)

ファンド:S&P500インデックス投信(eMAXIS Slimなど)

投資枠:新NISAつみたて

積立金額(月額):3万円

年利8%(低めに設定)で30年運用した場合

投資元本:1080万円

↓

資産総額:4500万8148円(評価損益:+3420万8148円)

このように教育資金に関しては、手堅いバランス型ファンドでも学資保険の返戻率とは比べものにならないくらいのリターンを生み出すことが可能です。

老後資金についても、30代前半の方なら老後までの運用期間が30年取れるので少ない元本でも大きな利益が期待できますね。

新NISAだけ、しかも「つみたて投資枠」の月10万円/年間120万円の枠に収まる8万6000円という投資金額で、教育資金も老後資金も十分まかなえることがお分かりいただけるのではないでしょうか。

上記は比較的しっかりめのシミュレーションですし、あくまで目安なので、ご夫婦の年齢や経済状況、お子様の進路によって投資金額は調整していただければと思います。

ただ、今後のインフレ状況によって、教育資金・老後資金ともに想定以上の費用がかかる可能性もあります。

少し頑張ってでも資金を捻出することでより将来の安心感が高まる、と個人的には考えています。

子どもに奨学金という借金のビハインドを背負わせないためにも、親としてできる限りのことをしてあげたいですね。

まとめ

いかがでしたでしょうか。

最後のシミュレーションからも、新NISAだけで資産形成は十分できるので「こどもNISA」は一般家庭には特に必要ないんじゃないかなと思います。

新NISA枠を全額埋めてもなお資産の余る一部の富裕層にはいい制度なのかもしれませんが。

個人的には、「こどもNISA」への投資は贈与が絡んでくるのがややこしくて嫌なので、子どもの教育資金は大人のNISA口座でつくるのがシンプルだしスマートな気がしています。

いずれにしても、新しい制度ができても一度立ち止まって考え、むやみに飛びつかないようにするのが賢明。

近頃は暴落だの何だのでいろいろ騒がれていますが、結局は貯金よりも断然増えるのが投資だと思っているので、私自身はこれまでと変わらず、子どもの教育資金も老後資金も淡々と積み立てていきたいと思います。

今回は以上となります。

最後までお読みくださり、ありがとうございました!

MeG

コメント