こんにちは、MeGです!

今回は、好評いただいている楽天SCHDの投資シミュレーション第2弾です。

ついに、SBI証券でもSCHDに投資するファンドが誕生しましたね。

(年4回決算型)

ティッカー:シュワブ・米国配当株式ETF(SCHD)

信託報酬:0.1238%程度

決算月:3月・6月・9月・12月の各19日

12月6日~募集

12月20日~運用スタート

注目は、やはり信託報酬。

0.192%の楽天SCHDと大きく引き離して驚きの安さを実現しています。

※追記:2025.5.23~ 楽天SCHDも信託報酬を0.1238%へ引き下げ予定

もちろん実質コストがいくらになるかは蓋を開けてみないとハッキリしませんが、SBI証券ユーザーにとっては、待ちに待った「SBI・SCHD」の誕生ということで期待が膨らみますね。

それに伴い、今後SCHDに投資する人はますます増えていくと思われます。

前回の記事では楽天SCHDを新NISAの「受取型」「再投資型」で積み立てた場合の試算をしました。

パフォーマンス自体は楽天もSBIもほぼ同じなので、まずはぜひそちらを来年の投資戦略に役立ててもらえると嬉しいです。

そして今回は、SCHDを

・一括投資(新NISA/特定口座)した場合

・特定口座で積立運用した場合

のシミュレーションを数パターンお届けします。

資金余力がある方向けのシミュレーションになるかと思います。こちらもぜひ参考になさってくださいね。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]()

シミュレーションの条件

今回も、前回と同じ以下の条件でのシミュレーションになります。

(直近の配当利回り:3.51%)

増配率:10%

(平均増配率:11.39%)

株価成長率:7%

(過去5年の平均プライスリターン:8.65%)

※投資期間:20年

※分配金は、新NISAの場合は外国税率10%、特定口座の場合は二重課税調整後の税率20%とし、それぞれを引いた金額で算出

※一括投資のタイミングは年初とする

※再投資型は前年の分配金合計金額(税引き後)を年初に一括で再投資した場合のもの

※為替と信託報酬は考慮しない

シミュレーション結果~受取型と再投資型ではどれくらい違う?~

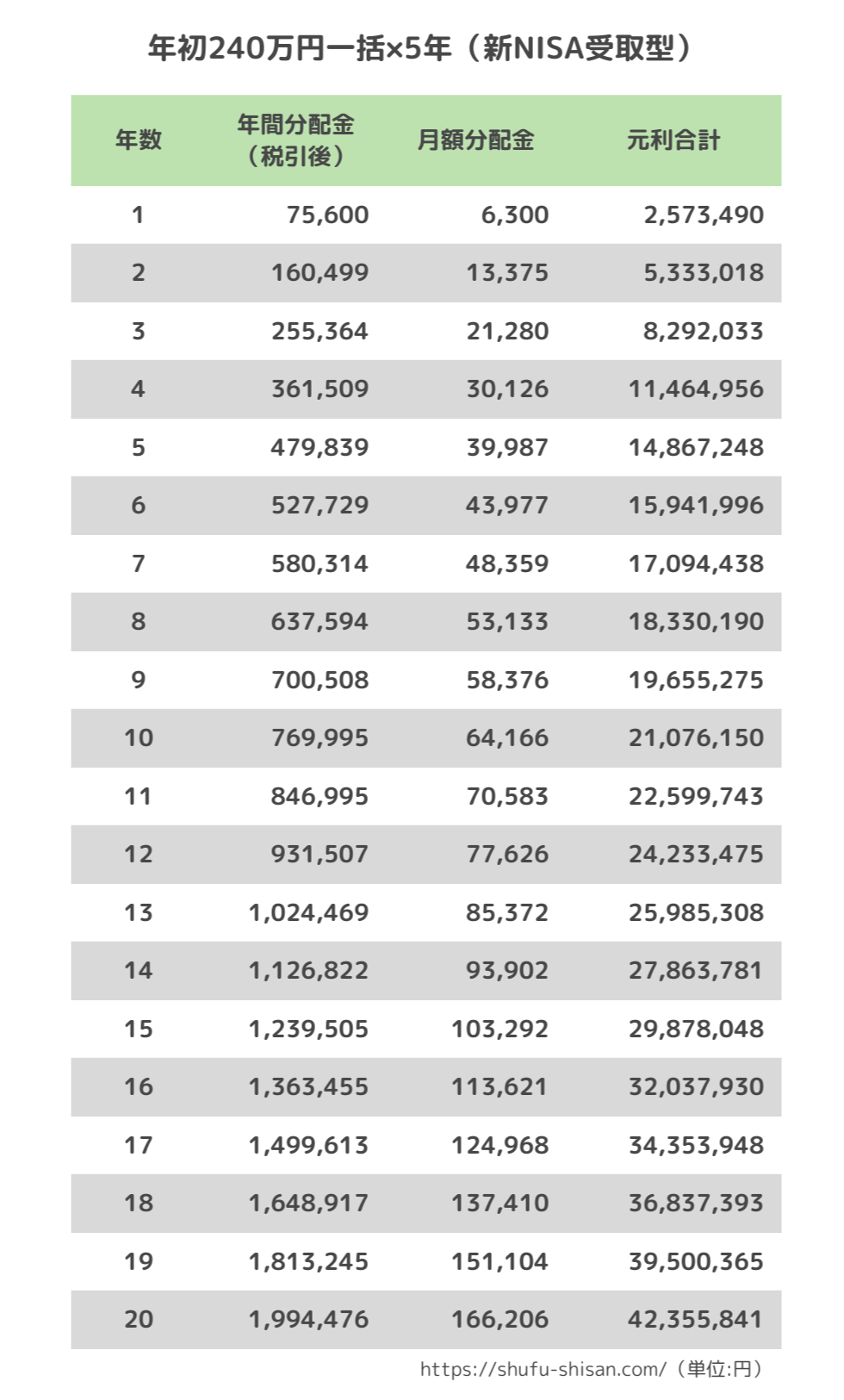

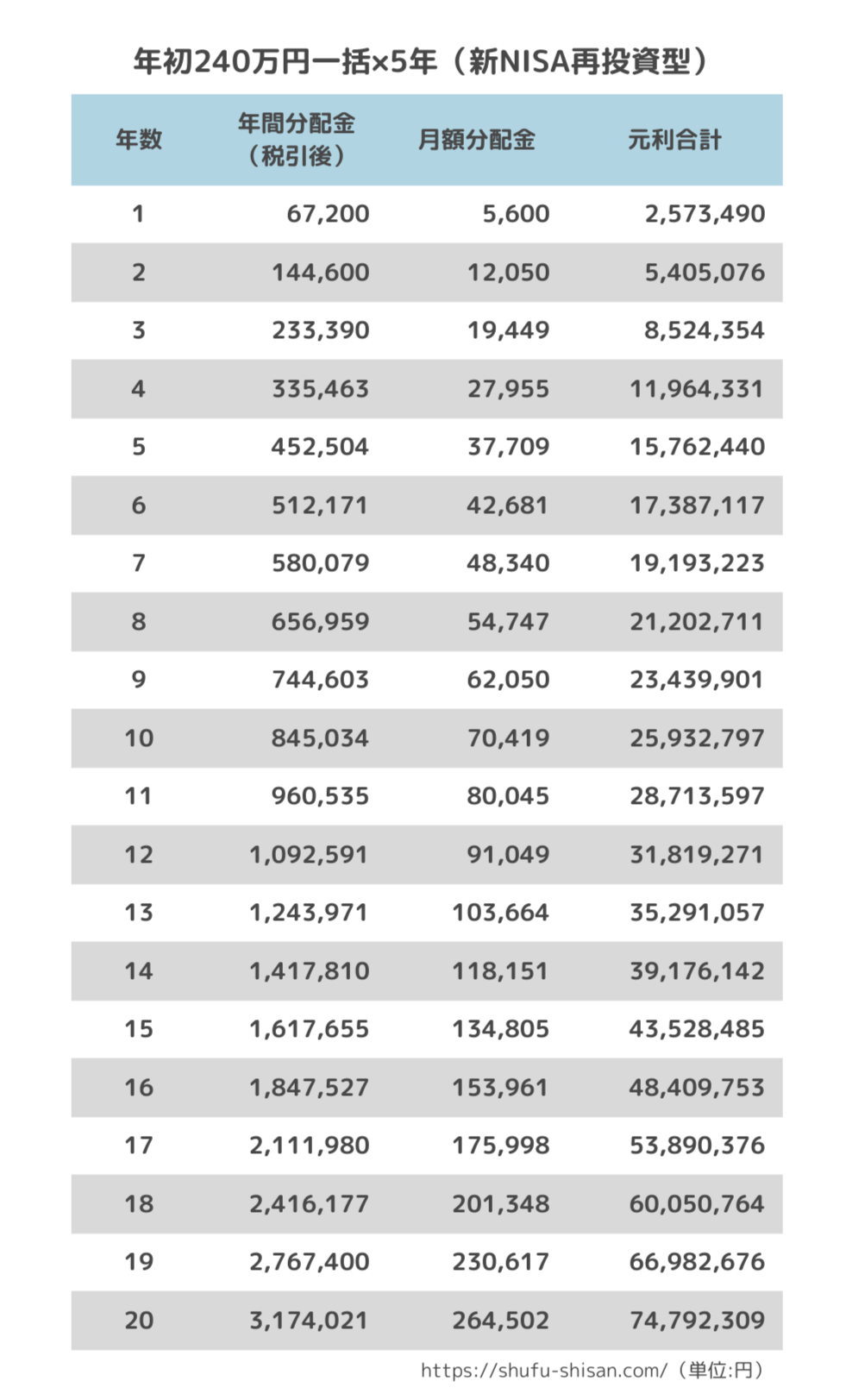

新NISA 年初一括240万円×5年【累計投資元本:1200万円】

まずは意外とありそうなこのパターンから。

新NISAで年初一括240万円を5年間投資し、成長投資枠1200万円を最速で埋める場合のシミュレーションです。

なお、「再投資型」については、再投資される分配金は成長投資枠の上限を超え、特定口座での運用となるため、税率を10%ではなく20%で計算してあります。

その際の「元利合計」は新NISA口座と特定口座を合わせた金額です。

受取型の場合

再投資型の場合

受取型、再投資型とも、とくに資金を入れる最初の5年間は一気に資産増加し、その後もゆるやかなペースで資産が増えていっています。

一方で、分配金も年数が経つにつれ指数関数的に増えていますね。

再投資型に関して言えば、ここでは20年までしか載せていませんが、取り崩しをせずにこのまま30年まで運用した場合の分配金はおそらく月40万円以上、資産総額は2億円以上になっていると思われます。

平行して、つみたて投資枠でもインデックスをフルで積立すれば、もはや無敵…!

最初の5年間全力で投資するだけで、その後も勝手に資産が増え続けるのは神過ぎますね。

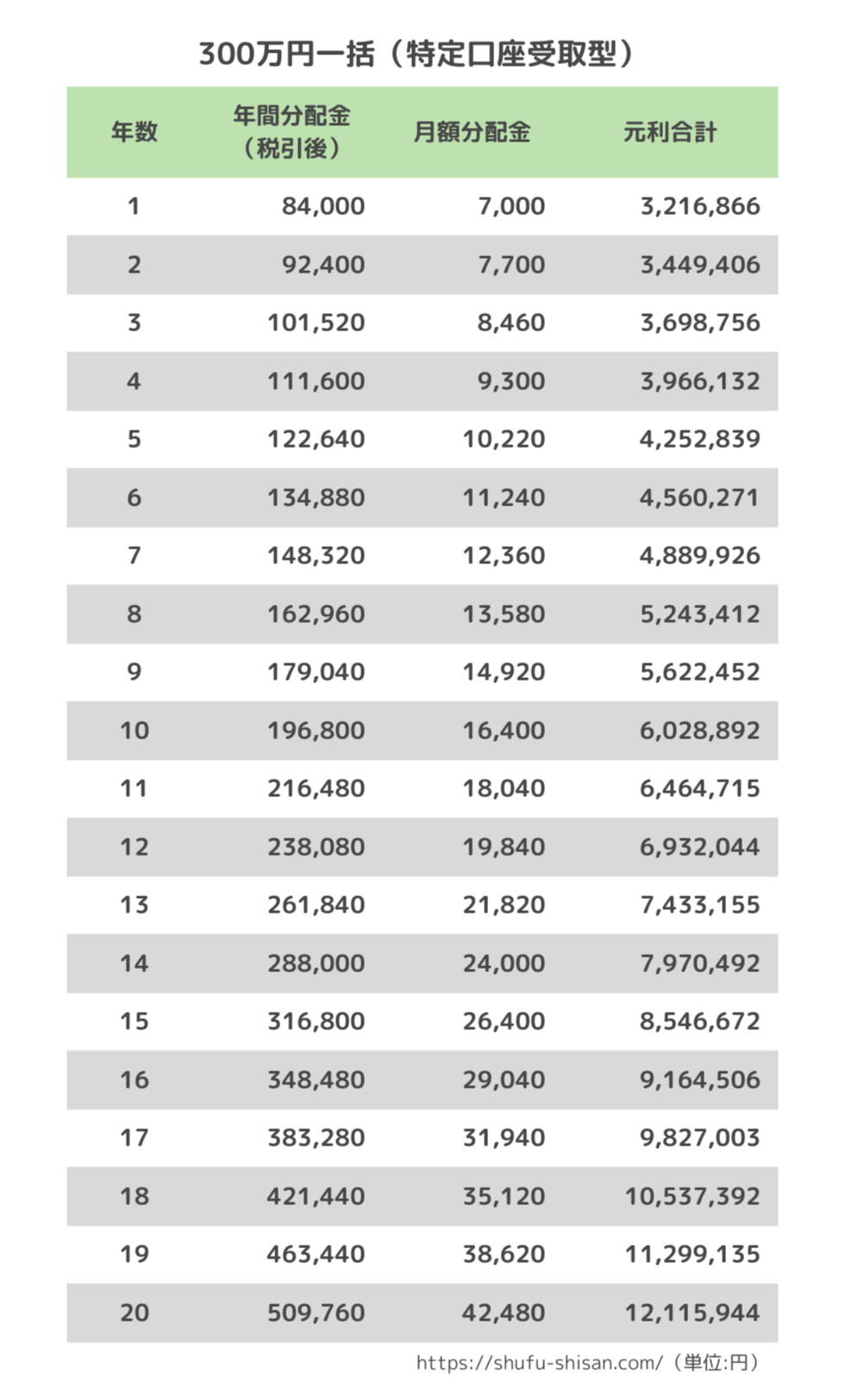

特定口座 300万円一括投資【累計投資元本:300万円】

続いて、特定口座での一括投資のシミュレーションです。

特定口座でSCHDへ投資をするメリットとデメリットは主に以下の通り。

枠の上限を気にすることなく好きなタイミングで好きな金額を入れられる

「受取型」⇔「再投資型」のコース変更ができる

デメリット

分配金、および資産の売却時にはそれぞれ約20%の税金がかかる

以上の点を踏まえ、まずは300万円を年初一括で投資し、あとは追加投資せずにそのまま運用した場合からみていきましょう。

新NISAの生涯投資枠1800万円は満額埋める予定で、なおまだ資金がちょっと余る…という場合に、お試しでSCHDを特定で運用してみよう!といった方をイメージしています。

受取型の場合

再投資型の場合

特定口座のメリットは、何と言っても「受取型」⇔「再投資型」のコース変更が自由にできること。(SBI証券ではおそらく新NISAの枠でもコース変更は可能なはずです。楽天証券ユーザーとしてはうらやましい限り…)

最初から「受取型」にして分配金を受け取りながらのんびり資産を増やしても良いですし、途中まで「再投資型」でしっかり増やしてから、途中で「受取型」に変更しても良い。

新NISAと比べ、かかる税金は増えるものの、自由度は高いです。

ご自身の投資スタイルや将来設計に合わせて戦略を練ると良いですね。

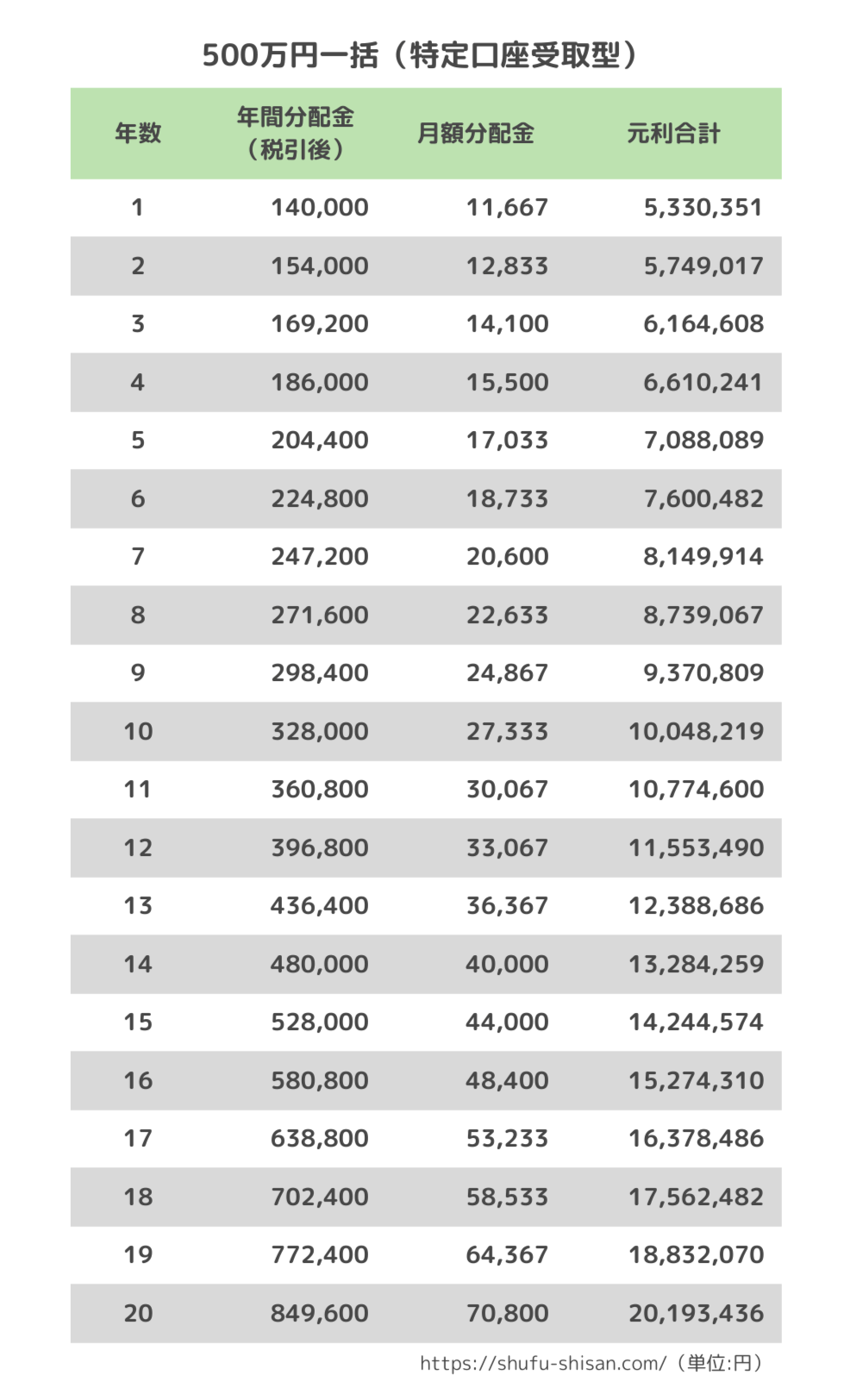

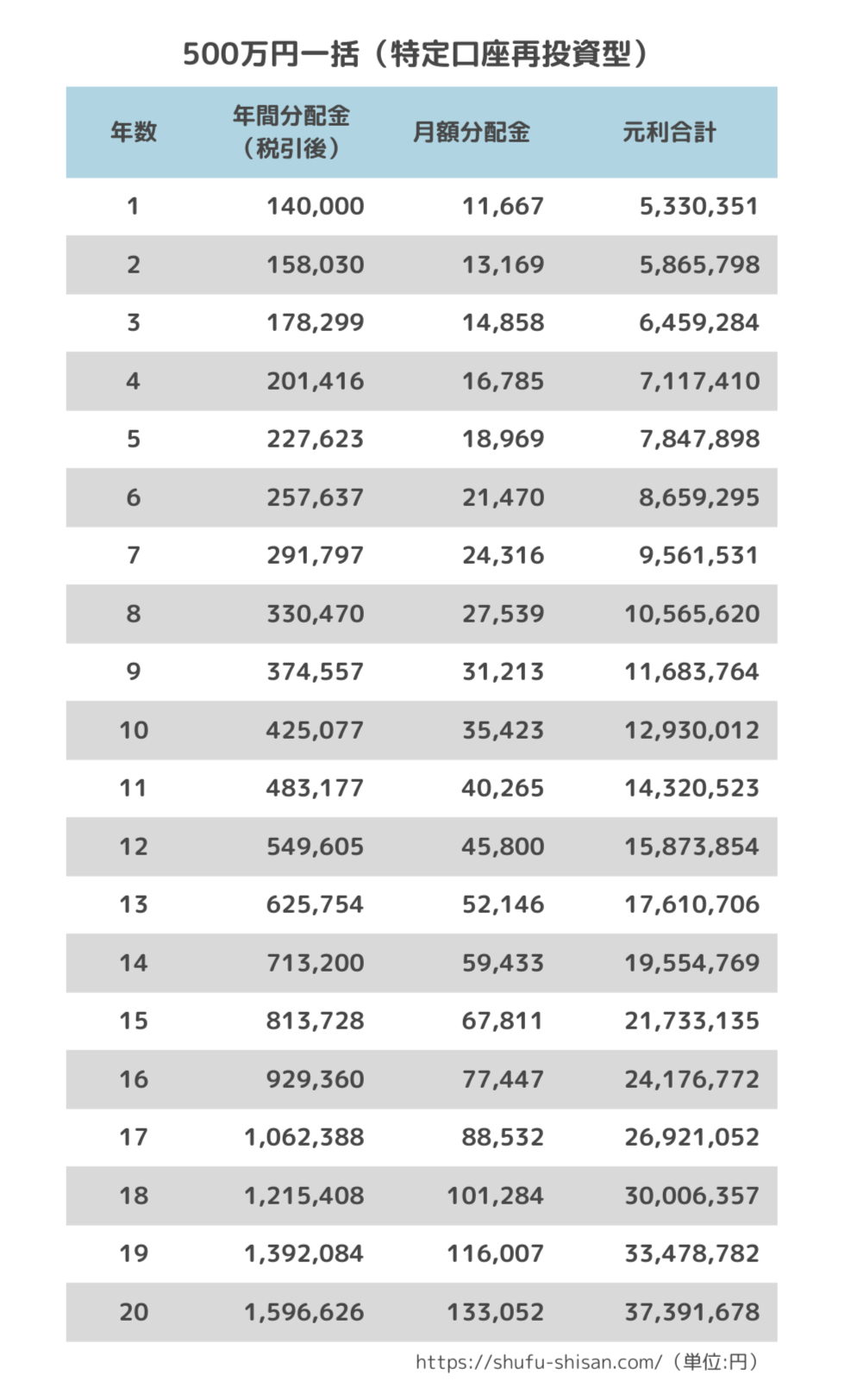

特定口座 500万円一括投資【累計投資元本:500万円】

次は同じ特定口座で500万円一括の場合、1000万円一括の場合を続けてみていきます。

受取型の場合

再投資型の場合

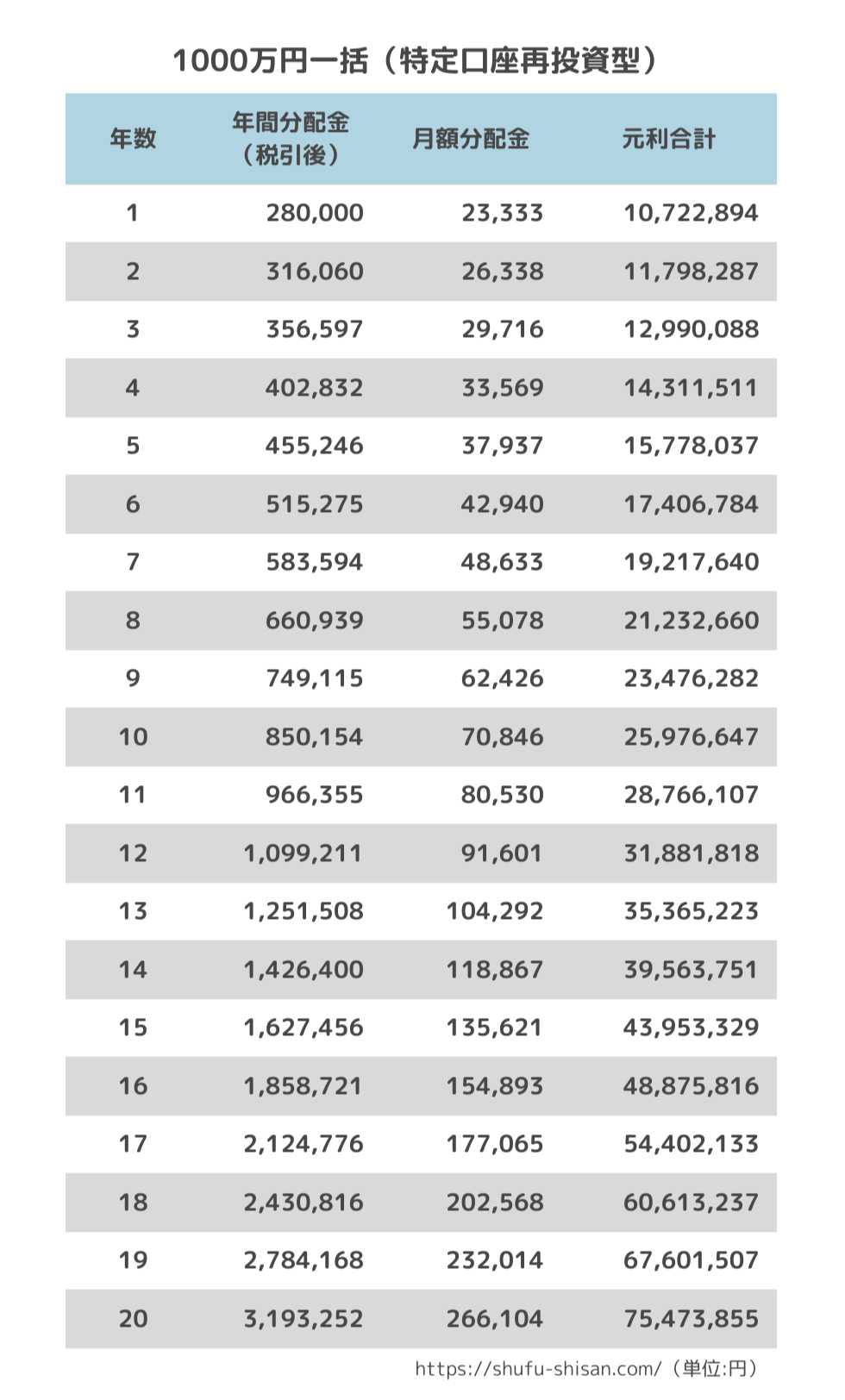

特定口座 1000万円一括投資【累計投資元本:1000万円】

受取型の場合

再投資型の場合

それにしても新NISAでインデックス満額投資&特定口座での高配当一括投資はかなり夢がありますね~。

資金力がかなり無いと実現は難しいですが、資産形成の理想的な形のひとつと言えるのではないでしょうか。

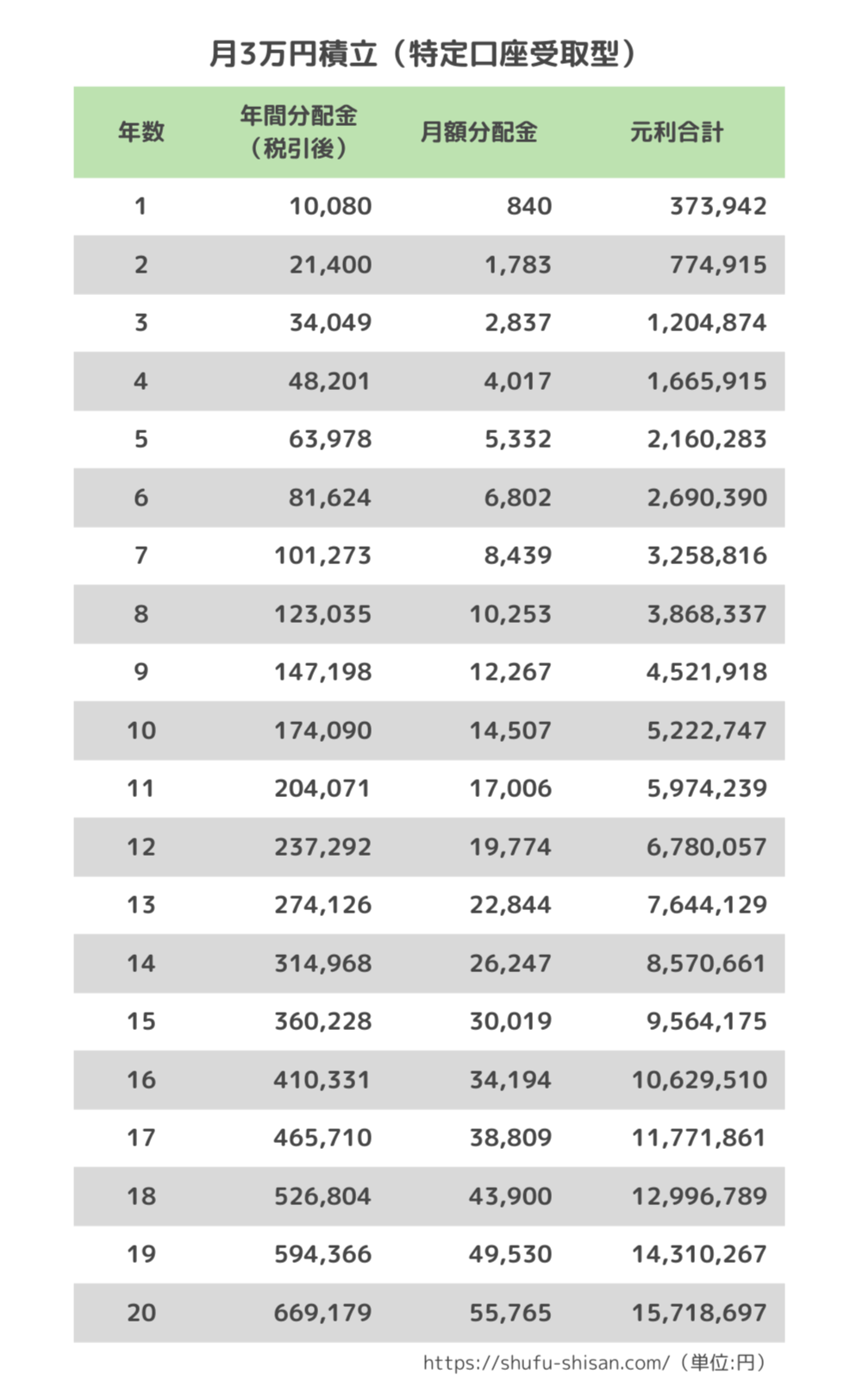

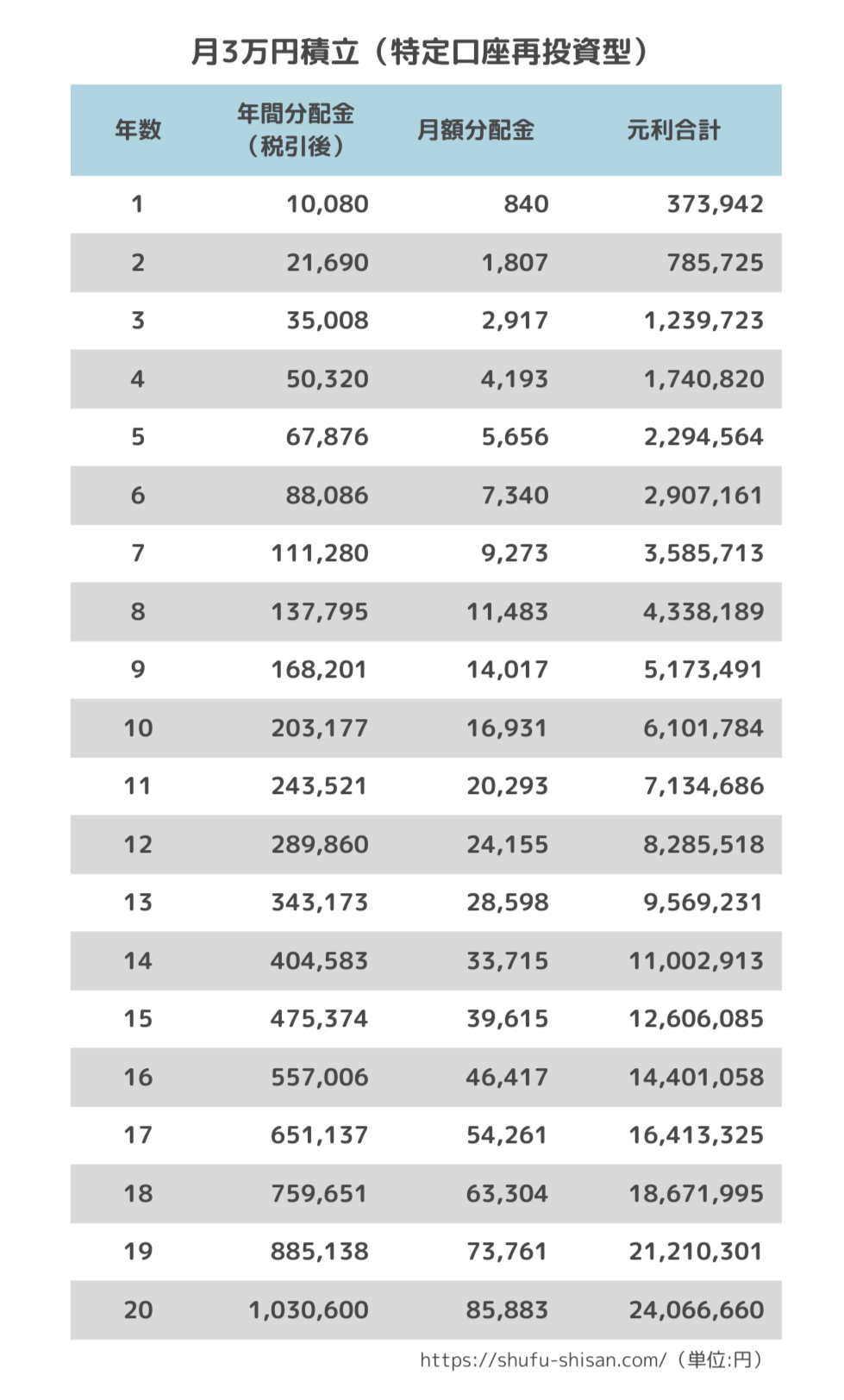

特定口座 月3万円積立【累計投資元本:720万円】

最後は特定口座での積立シミュレーションです。3万円・5万円・10万円の場合を続けてどうぞ!

受取型の場合

再投資型の場合

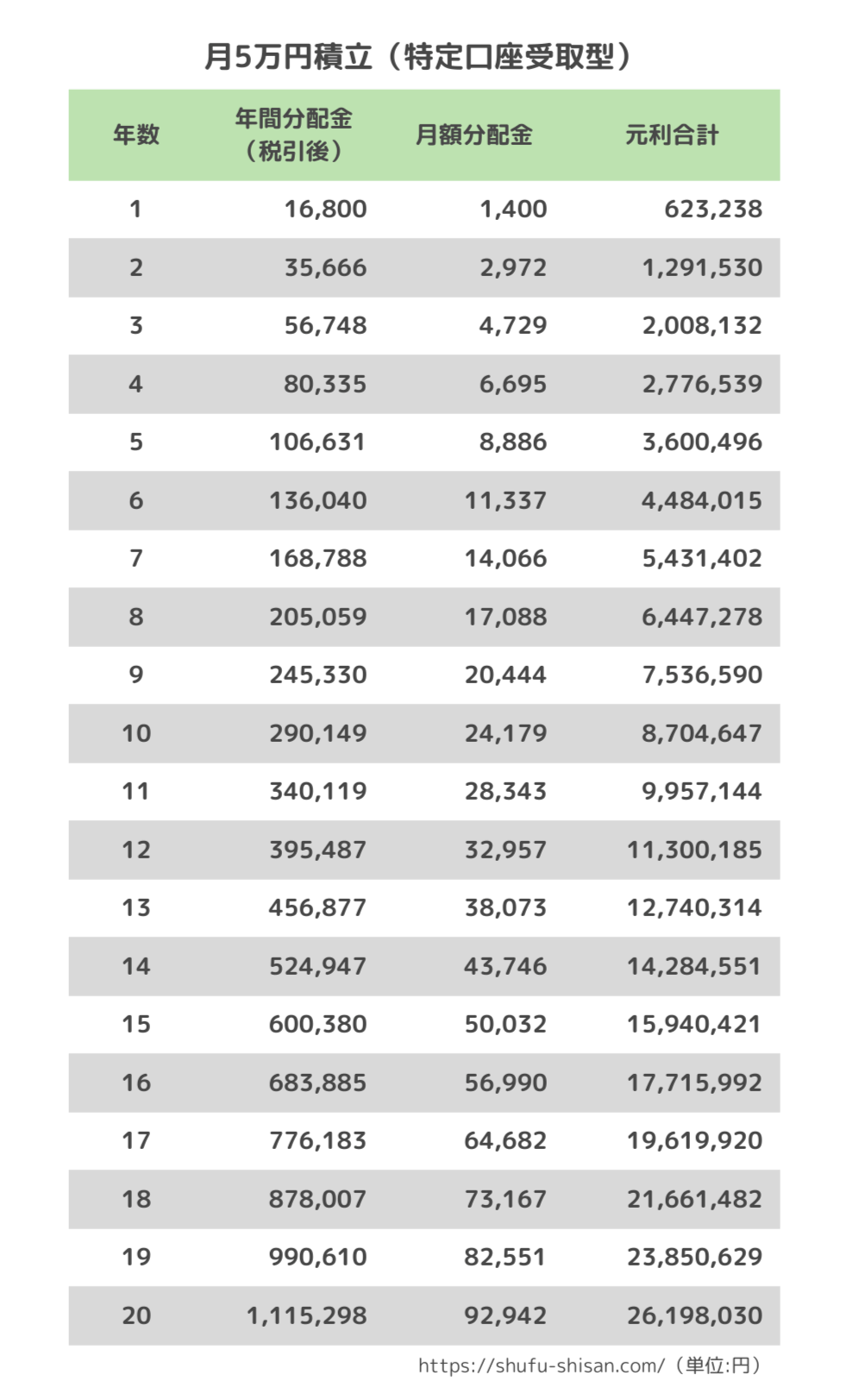

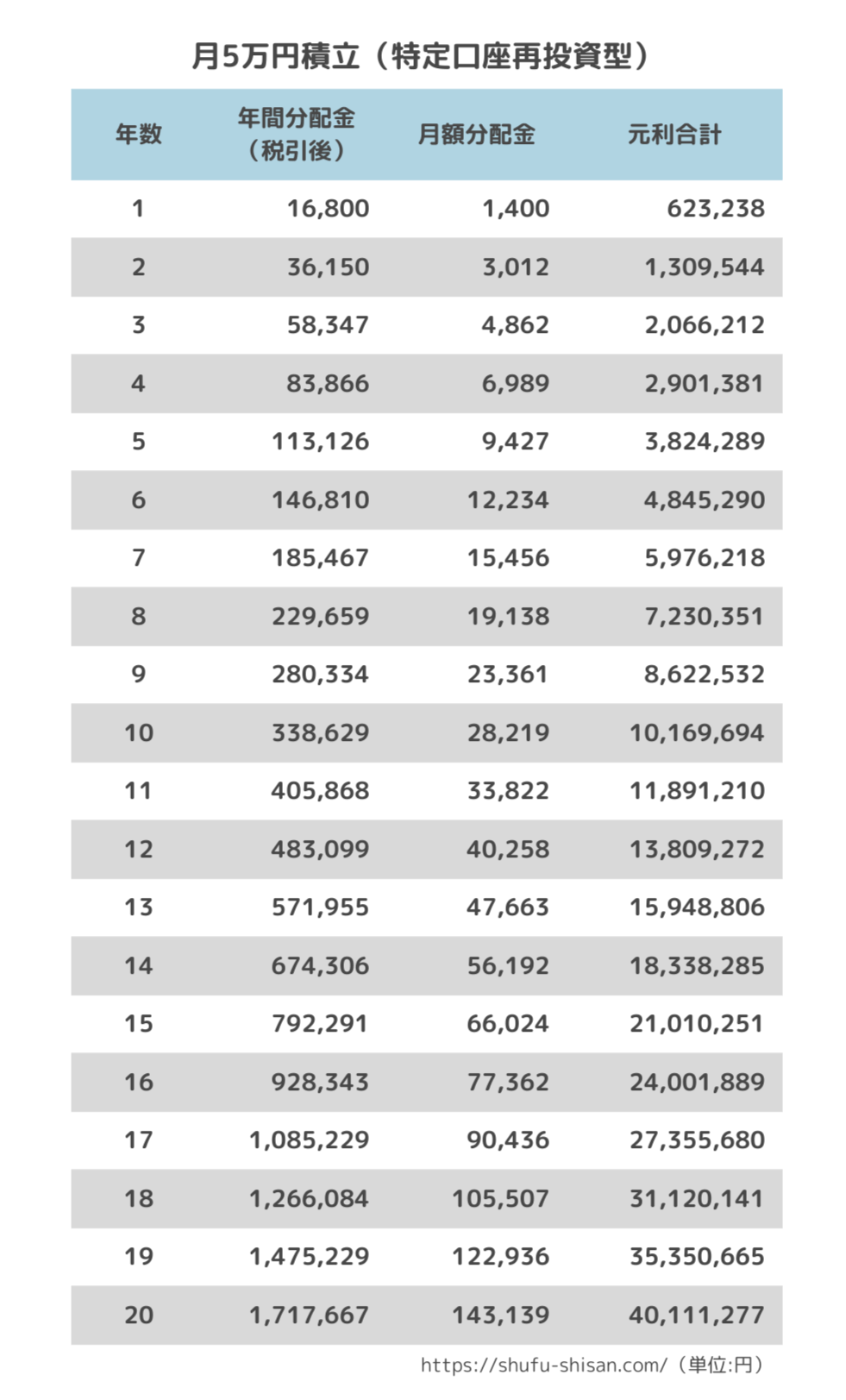

特定口座 月5万円積立【累計投資元本:1200万円】

受取型の場合

再投資型の場合

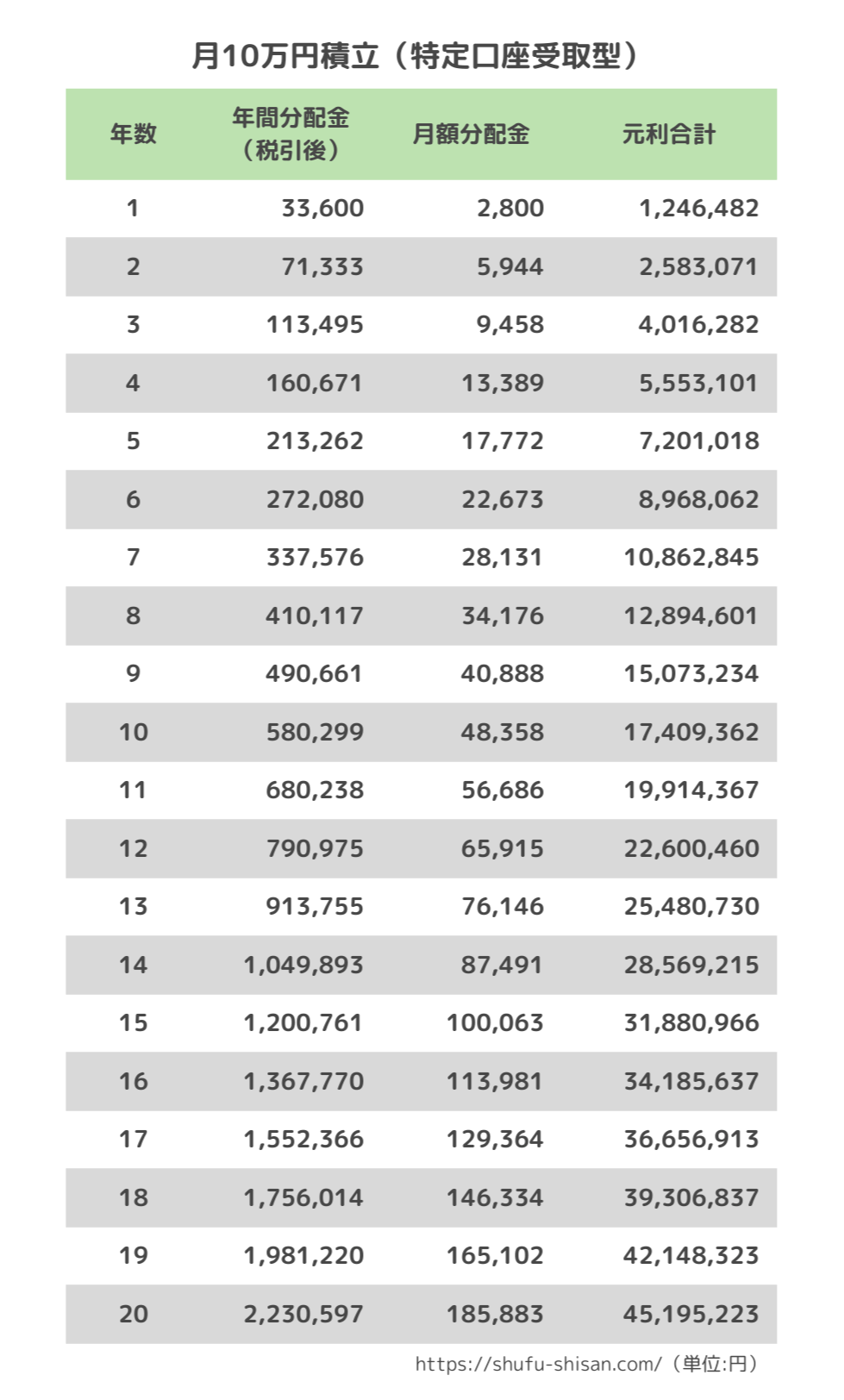

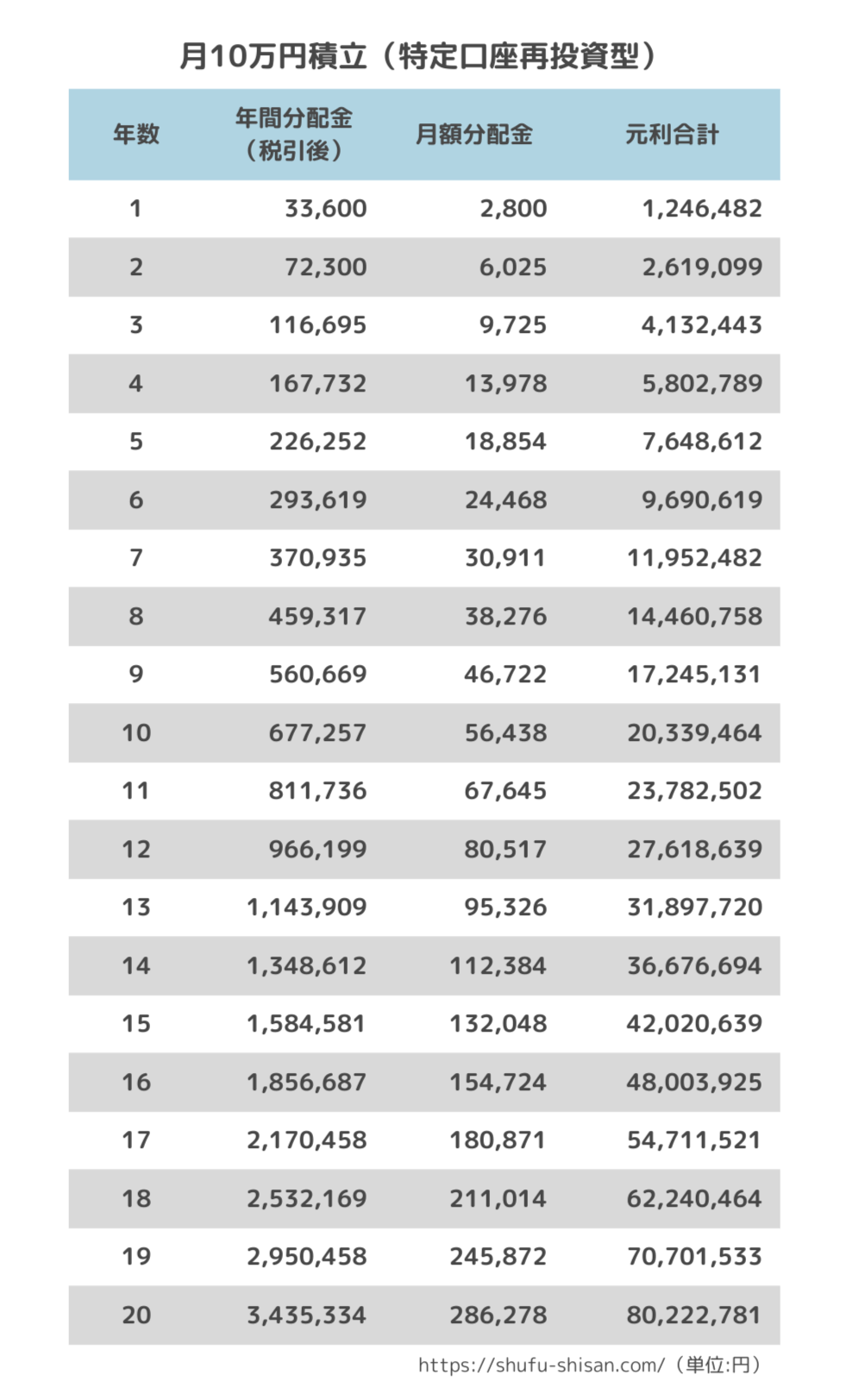

特定口座 月10万円積立【累計投資元本:2400万円】

受取型の場合

再投資型の場合

特定口座は投資金額の上限が無いため、資金余力のある人は“枠”を気にせずどんどん投資していけますし、希望の金額に達したら分配金を受け取りながら取り崩しも行ったりなど、自分のライフプランに合わせて資産が活用しやすいのが良い点ですね。

まとめ

今回は新NISAでの240万円一括×5年および特定口座での投資シミュレーションをしてみました。

特定口座での投資に関して言えば、新NISAに比べ税制上やや不利な点はあるものの、「受取型」「再投資型」どちらにおいても分配金・資産総額ともにしっかり伸びていっている印象です。

SCHDのもつ高い増配率と&株価成長率の成せる業ですね。

もちろん、シミュレーションはあくまでシミュレーションであり、未来の結果を保証するものではありません。

今後の増配率やパフォーマンスにより、いかようにも変わってきます。

しかしこのように方法や投資金額を比較検証することによって、

来年からSCHDに投資をしたいけど、どう投資するのが自分に一番合っているかな?

この方法だと、ざっくりどれくらいの分配金や資産額になるんだろう…

など、SCHDの投資戦略について悩まれている方の少しでも参考になれば幸いです。

分配金コースや税制面でいろいろと注意点のあるSCHD投信ですが、特徴をしっかりと踏まえた上で、これからも楽しみながら資産を育てていきましょう!

今回は以上になります。

最後までお読みくださり、ありがとうございました。

MeG

コメント