「S&P500やナスダックを買っておけば正解。高配当株なんて時代遅れだ」

2025年まで、投資の世界ではそんな風潮が支配的でした。

ハイテク株が連日のように最高値を更新する横で、SCHD(Schwab US Dividend Equity ETF)のような高配当ETFは鳴かず飛ばず。

「もうSCHDは売って、すべてナスダックに乗り換えようか……」

と、悔しい思いをしながら売却ボタンにマウスを重ねた方も多いのではないでしょうか。

しかし、2026年に入り、潮目は明らかに変わりました。

これまで市場を牽引してきたハイテク株が足踏みをする中、SCHDが静かに、しかし力強く上昇を続けています。

これは、一時的な現象なのか?

それとも、待ちに待った高配当株のターンが来たの?

こんにちは、MeGです。

今回は、今年に入って特に顕著になっている「SCHDのアウトパフォーム」の正体と、今まさに市場で起きている「セクターローテーション」について、投資初心者の方にも分かりやすく解説します。

もしあなたがSCHDを手放そうか迷っているなら、この記事を読んでから判断しても遅くはありません。

にほんブログ村に参加しています。

クリックでぜひ応援をお願いします!↓

![]()

2026年の異変:ハイテクが止まり、SCHDが走り出した

まず、今年に入ってからの市場の事実を確認しましょう。

これまでの数年間とは全く異なる景色が広がっています。

年初来のパフォーマンスを見ると、AIブームを牽引してきたナスダック100や、ハイテク比率の高いS&P500(特にグロース株)は、昨年の急騰の反動もあり、ほぼ横ばいかマイナス圏で推移しています。

一方で、SCHDは年初来でS&P500やナスダック100を3%〜5%程度アウトパフォームしています。

これまで「ハイテクが上がれば市場全体が上がり、ハイテクが下がれば市場も下がる」という連動性が強かったのですが、今年は「ハイテクが下がっても、SCHDのようなバリュー株・高配当株が上がる」というデカップリング(乖離)現象が起きています。

これは、投資マネーの逃避先としてSCHDが選ばれている明確な証拠です。

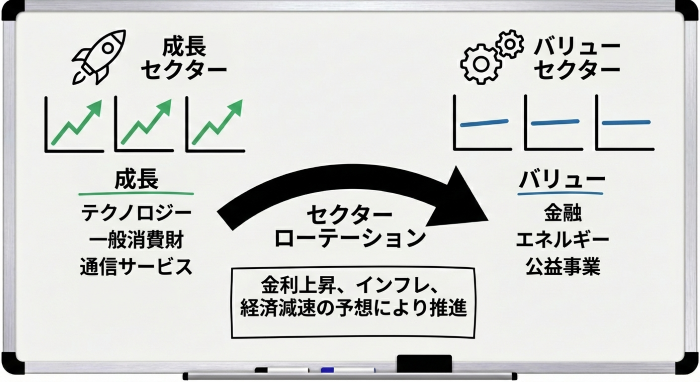

なぜ今?「セクターローテーション」の正体

この現象を専門用語で「セクターローテーション」と呼びます。

簡単に言えば、投資家の資金が「ある業種(セクター)」から「別の業種」へと大移動すること。

今起きているのは、“グロース(成長)株から、バリュー(割安)株への大移動”です。

なぜ今、このローテーションが起きているのでしょうか? 主な理由は3つあります。

バリュエーション(割安・割高)の格差修正

2025年末の時点で、ハイテク株の株価は、その企業の稼ぐ力に対して「歴史的に見てもかなり割高」な水準まで買われていました。

一方で、SCHDに含まれる金融、ヘルスケア、消費財といった銘柄は、しっかり利益を出しているにもかかわらず「地味だ」という理由だけで放置され、「歴史的な割安水準」に。

投資の基本は「安く買って高く売る」です。

賢い機関投資家たちは、割高になりすぎたハイテク株を利益確定し、割安に放置されているSCHDのような銘柄へ資金を移しているのです。

利益成長の広がり

これまでは一部の巨大IT企業(マグニフィセント・セブンなど)だけが利益を独占していました。

しかし現在は経済全体が回復基調にあり、オールドエコノミーと呼ばれる伝統的な企業(製造業やエネルギーなど)の業績も向上してきました。

「ハイテク以外でも儲かる」という事実が確認されたことで、資金が分散され始めています。

確実性の重視

地政学リスクや経済の不透明感が漂う中、投資家心理が「将来の大きな夢(グロース)」よりも「手元の確実な現金(配当)」を求める方向へシフトしています。

SCHDの強みである

・増配の実績

・財務の健全性

が、いま改めて評価されているのです。

改めて知る、SCHDの「本当の強み」

ここで改めて、SCHDというETFの凄さを振り返っておきましょう。

単に「配当利回りが高い」だけのETFであれば、ここまでの資金流入は起きません。

SCHDが選ばれる理由は、その厳格な採用基準にあります。

SCHDが連動する指数は、以下の4つのフィルタで銘柄を選別しています。

- キャッシュフロー対負債比率:借金まみれではないか?

- ROE(自己資本比率):効率よく稼いでいるか?

- 配当利回り:配当は十分か?

- 5年間の配当成長率:配当を増やし続けているか?

特に重要なのが4つ目の「配当成長率」です。

SCHDは「今、高配当なだけのボロ株」は除外され、「稼ぐ力があり、株主への還元を増やし続けている優良企業」だけが残る仕組みになっています。

派手なグロース株が優位だった昨年までは、この“堅実さ”が退屈だと捉えられていました。

しかし、相場の空気が変わった今、この“堅実さ”こそが最強の武器(ディフェンシブ性)として機能しているのです。

この流れは今後も続くのか?

投資家として最も気になるのは、「この好調はいつまで続くのか?」という点でしょう。

結論から言えば、

「年単位でのバリュー株優位(あるいはハイテクとの共存)が続く可能性が高い」

と考えられます。

過去の歴史を振り返っても、グロース株とバリュー株の優劣は数年単位のサイクルで入れ替わってきました。

2010年代から2025年まで続いた「超・ハイテク優位」の期間があまりに長かったため、その揺り戻し(バリューへの回帰)もまた、数ヶ月で終わるような短いものではない、と推測されます。

特に、ハイテク株とバリュー株の価格差(バリュエーション格差)はまだ十分に埋まっていません。

ハイテク株が適正価格まで調整し、バリュー株が適正価格まで買われるには、まだ時間がかかると見るのが自然です。

もちろん、ハイテク株が完全に終わったわけではありません。

AI技術は今後も世界を変えるでしょう。

しかし、これからの数年は「何でもかんでもハイテクを買えば儲かる」というイージーゲームではなくなり、昨年の“負け組”であったSCHDのような銘柄が、ポートフォリオの守りを固めつつリターンを稼ぎ出す主役になる局面です。

私たちはどう動くべきか? タイプ別戦略

最後に、今の状況を踏まえた具体的なアクションプランを提案します。

パターンA:昨年からの含み損や低迷に耐え、売却を検討していた人

【アドバイス:売らずにホールドしましょう】

おめでとうございます。

そして、あなたの忍耐が報われるのはここからです。

多くの個人投資家が犯す最大のミスは、「パフォーマンスが悪い時に売り、良い時に買う」こと。あなたが苦しい思いをして保有し続けたSCHDは、ようやく本来の実力を発揮し始めました。

今売るということは、まさにセクターローテーションの波に乗り損ねることを意味します。

配当(=インカム)を受け取りながら、株価(=キャピタル)の上昇も享受しましょう。

パターンB:過去に手放してしまったが、再度気になっている人

【アドバイス:再エントリーの好機ですが、一括投資は控えめに】

「あの時売らなければよかった」と後悔しているなら、今から買い戻すのは合理的な判断です。

トレンドはバリュー株に有利です。

ただし、焦って全力で買い戻す必要はありません。

市場は常に変動します。

積立投資の設定を再開するか、資金を分割して投入する時期分散を行いましょう。

パターンC:ハイテク株しか持っていない人

【アドバイス:ポートフォリオの一部をSCHDへ】

もしあなたの資産がS&P500やナスダックだけで構成されているなら、SCHDをトッピングする良い機会です。

SCHDを加えることで、ハイテク株が調整局面に入った時のクッション役(資産の減少を抑える役割)を果たしてくれます。

まとめ

2026年、市場の主役は交代しつつあります。

「グロースからバリューへ」という資金の流れは、一過性のノイズではなく、行き過ぎた市場の歪みを修正する大きなうねり。

SCHDのパフォーマンス向上は、単なる偶然ではありません。

「利益を出し、配当を増やす」という株式投資の王道を歩む企業が、正当に再評価されている証です。

隣の芝生(ハイテク株)が青く見えた時期は終わりました。

これからは、あなたの足元にある芝生(SCHD)が青々と茂る季節を迎えます。

一喜一憂せず、どっしりと構えて、配当×成長の両方を享受していきましょう!

今回は以上となります。

最後までお読みくださり、ありがとうございました。

MeG

コメント